一眼通

油品

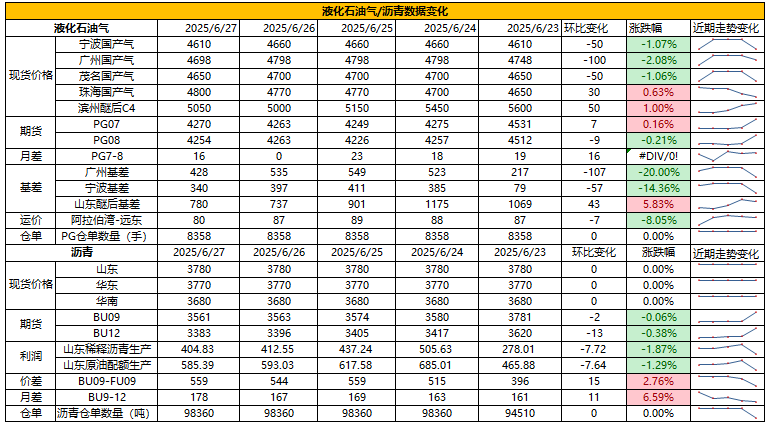

LPG

方向:短期回落

行情回顾:地缘冲突缓和,盘面随成本大幅下跌。

逻辑:

1. 本周国内液化气商品量为量53.83万吨,较上期增加1.12万吨,增幅2.12%。炼厂库容率25.16%,环比增加0.78%。港口库存285万吨,环比增加4.4%。

2. 燃烧需求下降,化工环比改善。PDH开工率70.54%,环比涨3.61%。MTBE开工率64.4%,环比上涨0.6%。烷基化开工率46.63%,环比降1.23%。

4. 基差走强,山东民用气4620元/吨,华东民用气4599元/吨,华南民用气4710元/吨。

风险提示:宏观因素影响。

沥青

方向:短期回落

行情回顾:地缘冲突缓和,盘面下跌,高价承压走跌,市场低价需求为主。

逻辑:

1.炼厂利润增加,本周产量为54.9万吨,环比增加1.3万吨,增幅2.4%。6月份国内沥青总排产量为230.9万吨,环比下降0.9万吨,同比增加18万吨。5月份国内沥青总产量为250.3万吨,环比增加21.2万吨,增幅9.2%。

2.社库185万吨,厂库78万吨。山东现货3700元/吨附近。炼厂周出货量45.3万吨,环比增加0.7%。北方刚需为主,南方部分地区降雨限制下游需求。

风险提示:宏观因素影响。

煤化工

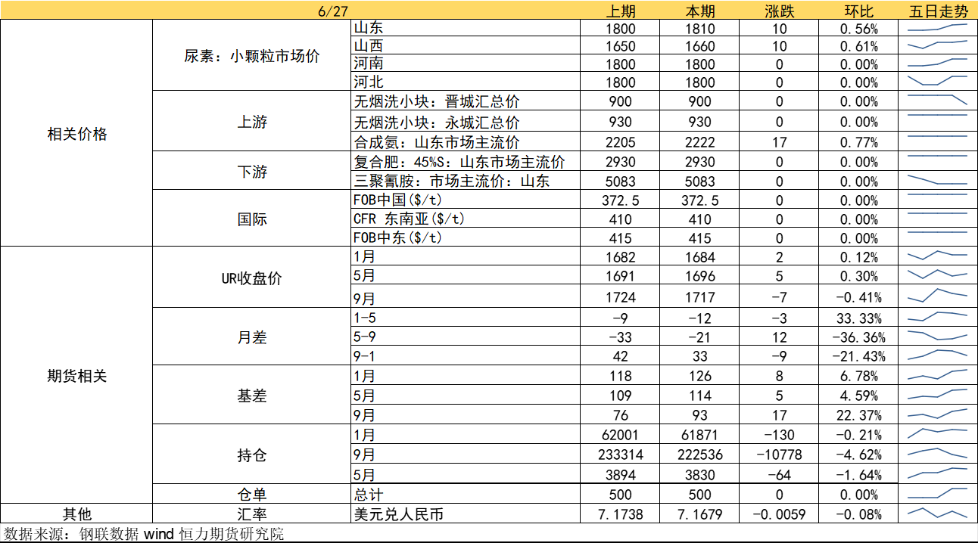

尿素

方向:震荡偏强

逻辑:市场成交所好转,现货报价继续小幅上涨。港检放开叠加印标再起,近日氮协会议消息易扰动情绪,短期盘面维持震荡。尿素当下仍然存在日产20万吨以上的高供应和一百万吨以上的高库存,且近期需求弱于市场预期,保供稳价政策制约下出口也受配额限制,海外对国内影响相对有限,后续持续冲高动力或显不足,中长期上方压力依旧较大。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化。

甲醇

方向:观望。

理由:前期地缘/宏观驱动导致期现割裂。

逻辑:随着伊以冲突告一段落,甲醇期货价格回落明显,回吐前期涨幅,但现货走势异于盘面,尤其是港口市场。华东港口在上周后半周再次实现基差的突破,上周五近端基差走强至09 400/410,有借偏低库存而软逼仓的情况,但高价交投也被抑制;7下、8下基差相对正常一些,但波动范围较大。目前,伊朗装置逐步恢复,后市进口受阻担忧消散,预计7-8月整体进口水平依旧是偏高的。因此,我们将看到港口市场情绪缓和、绝对价格和基差回落是必然的。观点上,利多驱动结束,预计回归偏弱走势。

风险提示:油价异动、关税战后续。

盐化工

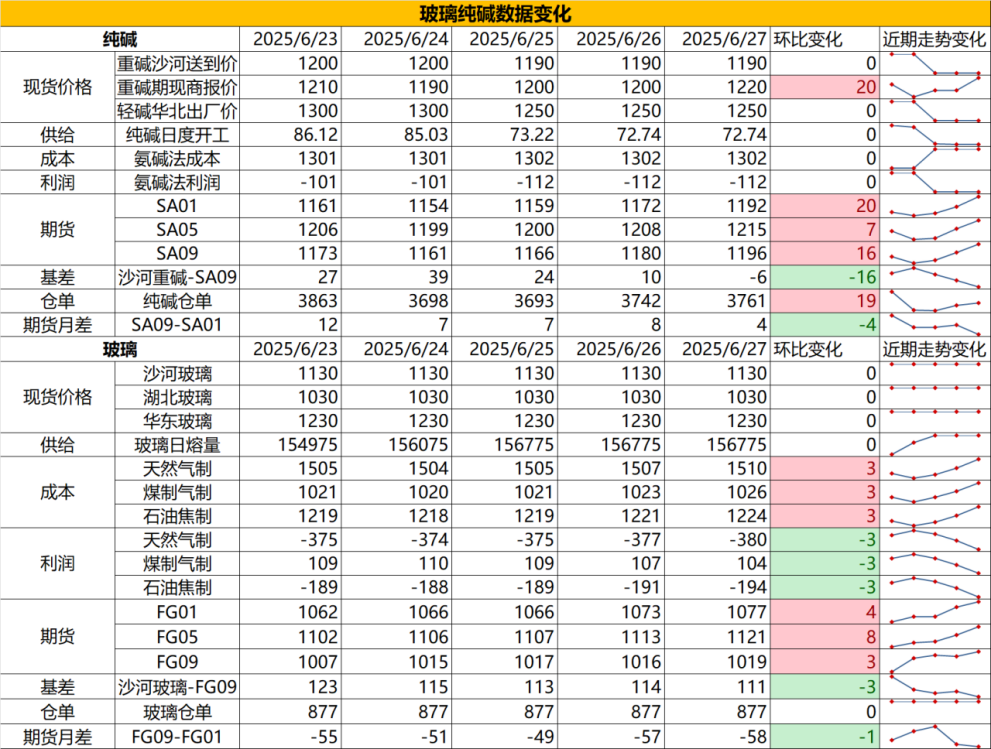

纯碱

方向:等待1250上方逢高空

行情跟踪:

1.短期纯碱供需面存在边际变化,而这种变化目前是由盘面主导的,由于前期现货持续下跌,而盘面底部反弹,当前期现基本平水,甚至盘面小幅升水部分低价现货,带动了期现商的投机买货情绪,而当前恰逢中游的蓄水池作用已近干涸,期现投机情绪能带来一波正反馈。

2.而除了短期投机需求之外,纯碱中长期基本面仍是处于边际走弱的阶段,供应端无功无过,检修延续,但同时新投产也在延续,而需求端由于光伏玻璃基本面持续恶化,大概率会持续减产,这一端需求会持续走弱,整体纯碱处于短期价格低位边际改善,而长期依旧持续走弱的状态。

向上驱动:下游阶段性补库、碱厂检修

向下驱动:玻璃冷修,碱厂投产

策略建议:等待逢高空的机会

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:单边升水现货,不追多

行情跟踪:

1.当前玻璃处于供需弱平衡状态,供应端仍处于相对低位,但前期复产点火的产线7月会逐步出玻璃,后续供应面仍会小幅增加,需求端来看,从地产端资金端到玻璃下游深加工端暂无看到较好的改善,预计下游订单短期仍会趋弱,供需面难有较大改善。

2.长周期看,地产需求大方向走弱,年内玻璃需求的短暂向上驱动更多依靠政策端刺激以及中下游的投机性需求,但想要库存能够高位去化仍需要老产能淘汰去适应弱需求。

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:9-1正套,多玻空碱

风险提示:地产政策变化,宏观情绪变化

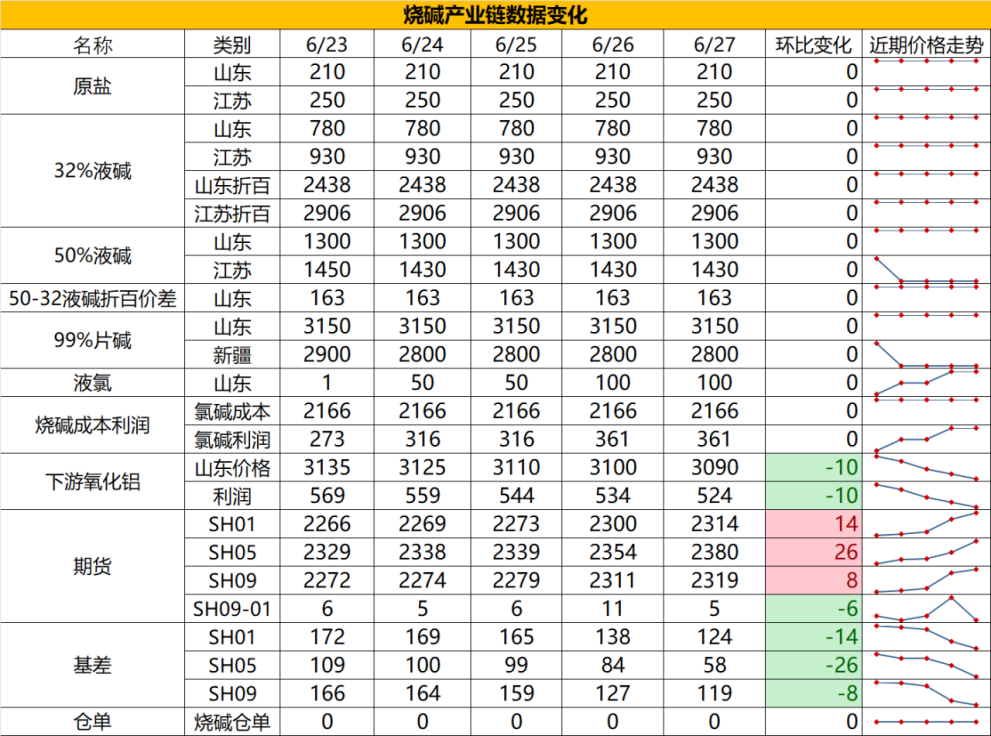

烧碱

方向:不追高

行情跟踪:

1.本周山东检修近尾声,而下游原料库存高位,后续供需边际预计会有所转弱,而当前进入非铝下游需求淡季,当前价格下游偏向观望,暂未补库,厂家更多依赖给魏桥送货,需求承压预期下现货仍有下跌预期,但由于成本已趋稳,利润压缩后下跌也较为有限。

2.而进入夏季,液氯价格低位 氯碱装置检修会给到烧碱更多底部支撑,价格持续走弱后也会触发非铝下游金九银十的旺季备货需求,当前仍需耐心等待供需错配行情的到来,夏季或存在更多的利多驱动使得烧碱供需面走强。

向上驱动:氧化铝投产,非铝下游补库,检修

向下驱动:氧化铝减产

策略建议:2200附近考虑低多

风险提示:宏观情绪变化

橡胶系

橡胶

方向:震荡

逻辑:当前天然橡胶基本面疲弱态势已充分反映在市场预期中:去库进程受阻与下游轮胎企业开工率偏低,且轮胎库存去化不及预期。鉴于进入开割期后,市场定价逻辑会逐步转向依赖原料端的表现,在原料价格未现二次下探的情况下,期货盘面大概率维持宽幅震荡格局,向下受成本支撑,空间有限,向上缺乏实质性驱动因素。下周需重点关注特朗普贸易政策重启带来的外生变量冲击,关税政策的演变方向将主导市场避险情绪与资金流向,近期盘面空头避险减仓驱动的上涨行情或延续至政策明朗期。

从交易策略看,RU2601合约可待关税政策落地后,在15200-15500元/吨区间布局空头头寸,该价位既包含市场情绪溢价,又留有足够安全边际,风险收益比更具优势。RU2509合约因临近交割季,存在天气炒作与宏观政策共振推升价格的可能,但9-1价差已处历史高位,继续走缩空间有限,建议依据消息面驱动在13700元/吨附近轻仓试多。此外,RU-NR价差虽近期走势强劲,但NR仓单集中于多头且注销压力较小,前期多头通过注销仓单挺价近月(但07对08贴水,这一招可能不太好用了),现阶段做空价差逻辑存在瑕疵,不宜盲目介入。整体操作上,建议密切跟踪宏观事件进展,结合市场情绪波动灵活调整持仓结构。

策略:短期RU09或维持13600-14100元区间震荡,策略上RU09回落至13700附近卖出看跌期权赚取权利金。

风险提示:宏观情绪变化