一眼通

油品

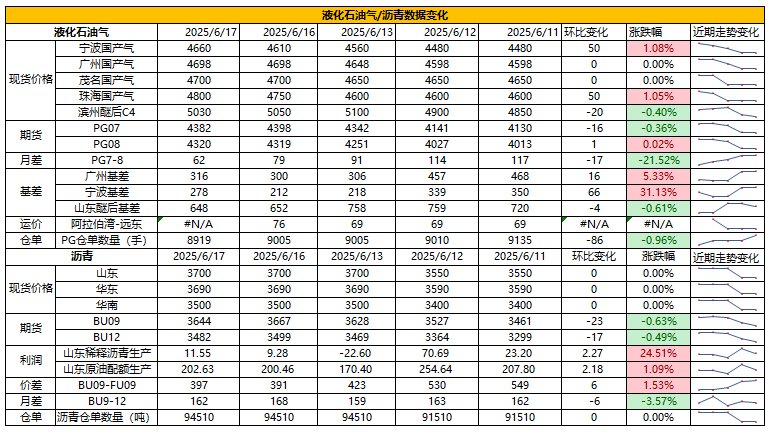

LPG

方向:震荡偏强

行情回顾:地缘冲突,油价大幅上涨,6月沙特CP合同价继续下调出台,其中丙烷600美元/吨,较上月下调10美元/吨,丁烷570美元/吨,较上月下调20美元/吨。

逻辑:

1. 本周国内液化气商品量为52.96万吨,较上期减少0.73万吨,降幅1.36%。炼厂库容率23.87%,环比下降0.85%。港口库存292万吨,环比下降4.6%。

2. 燃烧需求下降,化工环比改善。PDH开工率64.3%,环比涨1.9%。MTBE开工率59.7%,环比上涨4.9%。烷基化开工率48.29%,环比涨0.18%。

4. 基差走弱,山东民用气4610元/吨,华东民用气4677元/吨,华南民用气4690元/吨。

风险提示:宏观因素影响。

沥青

方向:震荡偏强

行情回顾:中东局势升级,盘面随油价上涨,现货价格推涨。

逻辑:

1.本周产量为为54.4万吨,环比下降1.1万吨,降幅2.0%。6月份国内沥青总排产量为230.9万吨,环比下降0.9万吨,同比增加18万吨。5月份国内沥青总产量为250.3万吨,环比增加21.2万吨,增幅9.2%。

2.社库185万吨,厂库78万吨。山东现货3700元/吨附近。炼厂周出货量43.4万吨,环比减少4%。北方刚需为主,南方梅雨季限制下游需求。

风险提示:宏观因素影响。

芳烃

PX

方向:偏强

盘面:

1、PX09合约收盘价6776( 4, 0.06%),日内增仓1572手至12.3万手;

2、PX9-1月差 210( 64),PX09-CFRC 为-546(-134);

3、仓单5(-)。

基本面:

1、实货:PX CFRC 884美元/吨( 18),PX实货浮动价8月在 15有买盘;纸货9月在835成交,在833/836商谈;

2、估值与利润:MOPJ价格为625.6美元/吨( 1.5),PXN $258( 17);

3、供给:国内PX周度负荷85.8%(-0.4pct),亚洲PX周度负荷75.6%( 0.9pct),福海创一套80万吨装置10号停车,另外一条预计6月下停车两个月左右,天津石化39万吨装置原计划6月检修,目前推迟至7月;

4、需求:PTA负荷82.6%( 2.9pct),嘉兴石化150万吨装置近日重启,此前于2025年6月8日按计划停车检修10天,逸盛新材料360万吨装置6月14日因故短停后半负荷运行,预计一周左右恢复;

5、下游:PTA现货加工费224(-85),长丝平均产销3成左右,短纤平均产销56%。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

PTA

方向:盘面短期震荡偏强

理由:瓶片7月集中减产,TA基差依旧偏强。

盘面:

今日09合约以4782收盘,较上一交易日结算价上涨0.13%,日内减仓6610手至116.29万手,TA9-1价差为 164( 52)。

基本面:

1、实货:现货市场商谈氛围一般,现货基差走强,6月货在09 280附近商谈,PTA现货加工费224元/吨(-85),PTA 09盘面加工费344元/吨( 4)

2、供给:PTA负荷82.6%( 2.9pct)。台化兴业120万吨装置6月10日附近按计划停车,嘉兴石化150万吨装置近日重启,此前于2025年6月8日按计划停车检修10天,逸盛新材料360万吨装置6月14日因故短停后半负荷运行,预计一周左右恢复;

3、需求:下游聚酯负荷90.9%(-0.2pct),7月多套瓶片大装置有停车减产预期,聚酯负荷预计将继续走低;江浙终端开工率零星调整,其中加弹维持在80%(-)、江浙织机下降至67%(-1pct)、江浙印染开机下调至71%(-4pct)。江浙涤丝今日产销整体清淡,至下午3点半附近平均产销估算在3成左右,今日直纺涤短销售一般,截止下午3:00附近,平均产销56%,轻纺城市场总销量523万米(-89)。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

乙二醇

方向:短期偏多

理由:港口库存偏低,伊朗工厂集中停车。

盘面:

今日EG2509合约收盘价4400( 67, 1.55%),日内增仓19450手至29.42万手,EG9-1价差为 2( 3)。

基本面:

1、现货:目前现货基差在09合约合约升水81-90元/吨附近,商谈4482-4491元/吨,下周现货09合约升水88元/吨附近成交。7月下期货基差在09合约升水85-88元/吨附近,商谈4486-4489元/吨水平;

2、库存:截至6月16日,华东主港地区MEG港口库存总量54.26万吨,较上期库减少2.12万吨;

3、供给:乙二醇整体开工负荷66.26%( 6.24pct),其中煤制乙二醇开工负荷68.43%( 8.67pct),伊朗3套合计135万吨装置6月中旬停车,重启时间待定,此外伊朗BCCO 45万吨装置6月中旬降负荷运行;陕西榆能40万吨装置5月26日附近降负5成检修,近期重启中,预计18日出料;

4、需求:下游聚酯负荷90.9%(-0.2pct),7月多套瓶片大装置有停车减产预期,聚酯负荷预计将继续走低;江浙终端开工率零星调整,其中加弹维持在80%(-)、江浙织机下降至67%(-1pct)、江浙印染开机下调至71%(-4pct)。江浙涤丝今日产销整体清淡,至下午3点半附近平均产销估算在3成左右,今日直纺涤短销售一般,截止下午3:00附近,平均产销56%,轻纺城市场总销量523万米(-89)。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

煤化工

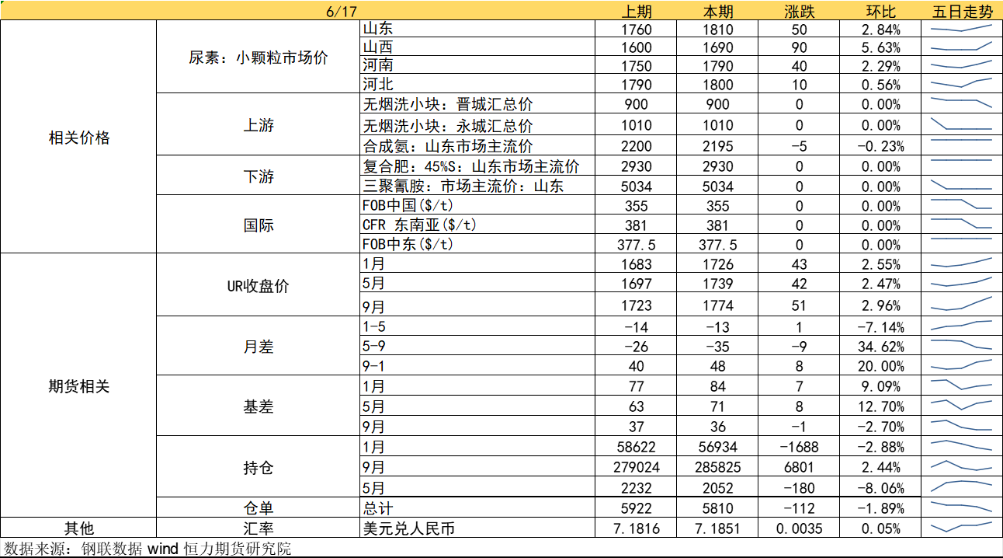

尿素

方向:警惕冲高回落风险

逻辑:现货市场终端维持刚需采买,集港情绪带动贸易商抄底,现货市场情绪开始转好,低端成交有所起色,今日尿素主流出厂价上涨30-50元/吨。本次伊以冲突升级下能源市场价格波动,压缩企业利润,推动市场对尿素现货价格的看涨预期,进而传导至期货盘面。能源成本端波动,农业追肥需求尚存,叠加前期超跌后的修复需求,短期国际市场情绪传导致使投机盛行,但尿素当下仍然存在日产20万吨以上的高供应和一百万吨以上的高库存,且近期需求弱于市场预期,保供稳价政策制约下出口也受配额限制,海外对国内影响相对有限,后续持续冲高动力或显不足,不宜过分高估此次地缘政治冲突对尿素的实质性影响,中长期上方压力依旧较大。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化。

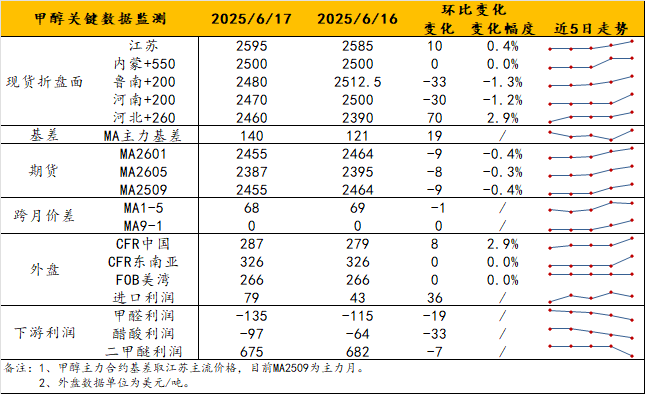

甲醇

方向:不宜追多。

理由:地缘/宏观驱动为主。

逻辑:伊以局势多变,市场关注度依旧很高。MA09在周二再次表现出偏多情绪,且港口市场较为兴奋。目前,华东基差近端已拉涨至09 180左右,即绝对价格超过2600元/吨;华南基差09 50左右。基差将给盘面较为坚挺的支撑,但内地局部市场先一步转弱,比如华东周边及山东市场均有小幅走跌。整体来看,市场情绪较为反复,期现货表现略有分歧,地缘驱动尤在,但看多不追多;关注伊以冲突后续。

风险提示:油价异动、伊以冲突后续、关税战后续。

风险提示:油价异动、关税战后续。

盐化工

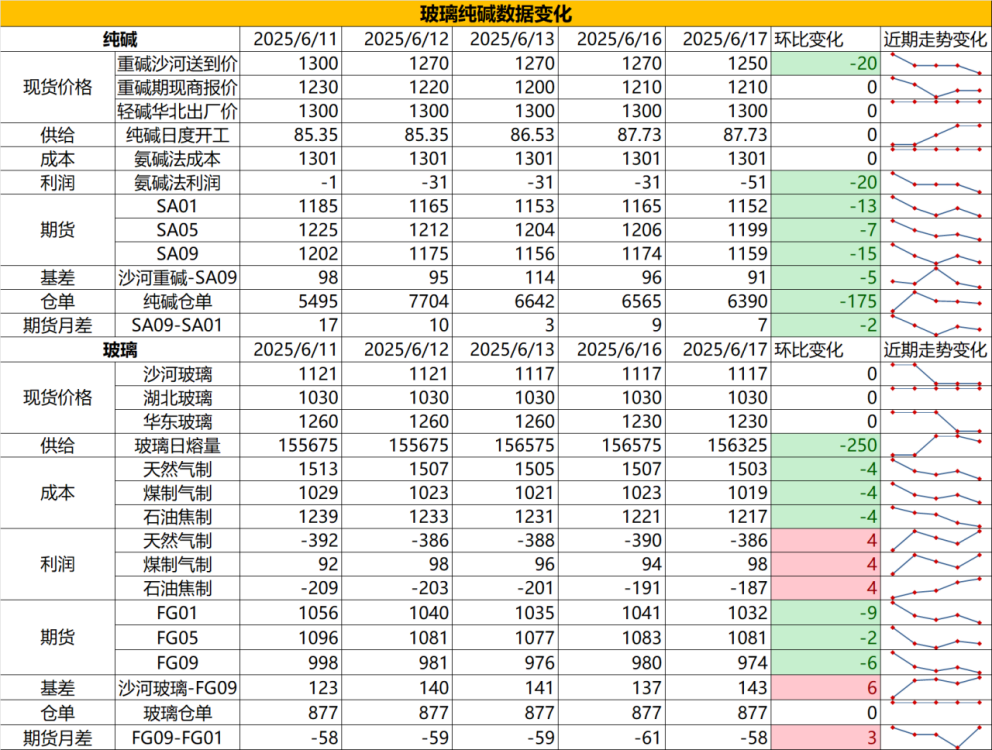

纯碱

方向:震荡偏弱

行情跟踪:

1.今日西北厂家继续降价,随着前期检修回归以及新投产负荷提升,纯碱现货市场下跌为主,目前还处于降价抢订单的行业负反馈中,短期供需面仍处于供增需平的状态,需求端变动不大,但浮法玻璃和光伏玻璃自身基本面偏弱,减产概率上升,对上游补库预期弱,整体纯碱供需面偏弱。

2.成本端来看,前期纯碱成本下移来自于煤价和盐价的持续下调,当前盐价暂稳,进入夏季或会有所企稳,但煤价或仍存在下调空间,成本端支撑不明确,大趋势仍是需要降价去倒逼其他高成本产能退出,否则行业仍是明显过剩。

向上驱动:下游阶段性补库、碱厂检修

向下驱动:玻璃冷修,碱厂投产

策略建议:反弹偏空

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:震荡偏弱

行情跟踪:

1.目前现货依旧维持下跌趋势,供给端目前徘徊在相对低位,但对于能够达到去库水平来说依旧偏高,随着价格走低,玻璃部分老产线的冷修预期也有所增强;需求端依旧不温不火,玻璃厂家库存压力加大。

2.长周期看,地产需求大方向走弱,年内玻璃需求的短暂向上驱动更多依靠政策端刺激以及中下游的投机性需求,但想要库存能够高位去化仍需要老产能淘汰去适应弱需求。

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:震荡偏弱

风险提示:地产政策变化,宏观情绪变化

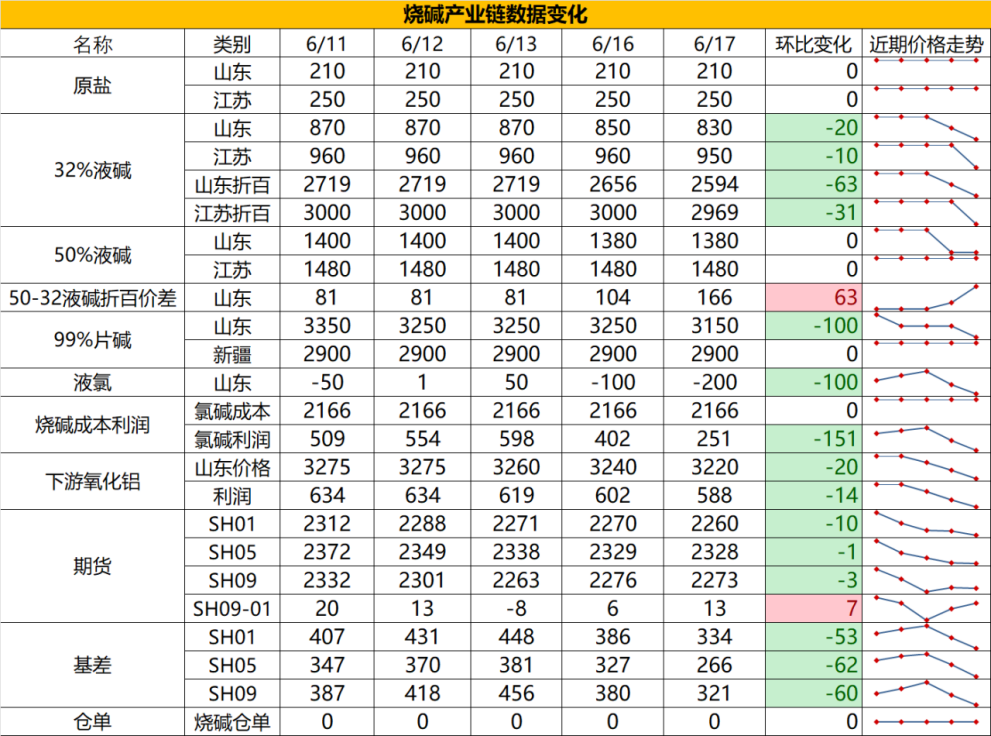

烧碱

方向:震荡偏弱

行情跟踪:

1.1.由于魏桥原料库存偏高,近期下调收货价格以减少送货量,烧碱现货承压,由于烧碱成本塌陷,当前烧碱主逻辑仍在非铝下游需求淡季 压缩上游高利润,随着当前现货高价非铝下游接货放缓,需求承压预期下现货存在下跌预期,但下调幅度也有限。

2.而进入夏季,液氯价格低位 氯碱装置检修会给到烧碱更多底部支撑,价格持续走弱后也会触发非铝下游金九银十的旺季备货需求,烧碱价格的向上弹性也会有所打开,当前仍需耐心等待供需错配行情的到来,夏季或存在更多的利多驱动使得烧碱供需面走强。

向上驱动:氧化铝投产,非铝下游补库,检修

向下驱动:氧化铝减产

策略建议:震荡偏弱

风险提示:宏观情绪变化

橡胶系

橡胶

方向:震荡

逻辑:当前天然橡胶市场维持供增需减的核心矛盾,基本面改善缓慢且上方压力显著。供应端增量预期明确:东南亚主产区割胶季天气扰动有限,叠加中方对53个非洲国家实施天然橡胶进口零关税政策落地,科特迪瓦胶(占全球产量13%)凭借价格优势,泰标与非洲10或将加速涌入中国市场,1-4月进口量已同比增55.6%至17.82万吨,深色胶供应宽松预期进一步强化。需求端持续疲软,半钢胎库存周转天数攀升至46.28天(同比 13.04天),全钢胎虽降至41.74天(同比-3.67天,但轮胎企业整体订单清淡,产能利用率低位运行(全钢胎55.65%、半钢胎64.05%,同比分别-5.94/-16.12个百分点),叠加欧盟"双反"调查压制出口,去库动力不足。库存结构凸显压力,社会总库存虽环比微降0.4%至127.5万吨,但去库速度慢于季节性。

宏观层面,伊以局势恶化推升避险情绪,RU09一度冲高,理论上,橡胶是战略物资,但历次中东战争对橡胶实际需求影响有限(轮胎消费占比70%未直接受冲突拉动),炒作难持续;中美关系边际缓和亦未扭转工业品颓势。短期空头减仓或引发技术性反弹,然供增需减格局下,RU上方空间受制于非洲胶增量冲击及国内高库存压制,中期维持震荡偏弱走势。策略上,产业端逢高锁定套保,投机单边谨慎观望,关注NR仓单变化及非洲零关税政策实际落地冲击。

策略建议:以区间震荡对对待,RU2509关注14100附近的阻力位,逢高空;或等RU跌破13500后买入近月虚值看涨期权。

风险提示:宏观情绪变化