一眼通

油品

LPG

方向:偏弱

行情回顾:盘面回落,11月CP出台,丙烷635美元/吨,较上月上调10美元/吨;丁烷630美元/吨,较上月上调10美元/吨。

逻辑:

1.国内液化气商品量为 56.77万吨左右,较上周增加0.01万吨。本周炼厂库容率27.18%,环比下降1.16%。港口库存285万吨,环比下降29万吨。

2. 燃烧需求好转预期,化工需求小幅回暖,PDH开工率72.4%,环比增加2.1%。MTBE开工率56.9%,环比下跌1.5%,烷基化开工率44.7%,环比上涨3.5%。

3. 国内现货市场小幅走弱, 山东民用气4660元/吨,华东民用气4943元/吨,华南民用气4910元/吨。山东地区醚后基准价为4920元/吨。

风险提示:宏观因素影响

沥青

方向:偏空

行情回顾:现货小幅降价,山东与华东下游赶工需求,国内库存下降。

逻辑:

1.1.炼厂利润亏损,国内开工率低位,周产量为53.7万吨,部分炼厂有复产,产量小幅增加。11月份国内沥青总计划排产量为235万吨,环比增加2.7万吨,增幅1.16%。

2.社库105万吨,环比下降5%,厂库68万吨,环比下降4%,南方下游刚需带动下,库存持续下降。山东现货3400(-20),四季度天气转冷,北方收尾项目基本结束,需求走弱预期。

风险提示:宏观因素影响

芳烃

PX

方向:单边跟随原油走势

盘面:

1、PX01合约收盘价6774(-54, -0.79%),持仓增加3206手至11.59万手;

2、PX1-5月差-282(-22),PX01-CFRC 46( 16);

3、仓单105(-)。

基本面:

1、实货:CFR中国均价为816美元/吨(-10),PX商谈价格下跌,实货1月在802.5/823商谈;纸货12月在829/832商谈,1月在839/841商谈;

2、估值与利润:MOPJ价格为638美元/吨(-14),PXN $178( 5);

3、供给:供应减少,国内PX负荷下降至78.9%附近(-0.7pct);亚洲PX装置负荷下降至73.5%附近(-0.4pct),中国台湾FCFC 92万吨PX装置2024年11月11日附近重启,此前于10月初停车检修;福化集团160万吨PX装置11月8日因故障停车;

4、需求:PTA负荷上升0.4个百分点至80.8%,盛虹250万吨PTA装置11月11日附近重启中,此前于11月4日停车检修;仪征化纤一条150万吨PTA装置11月6日计划外停车,预计7-10天;

5、下游:TA现货加工费338( 43),TA01盘面加工费431(-10),长丝平均产销4成偏下,直纺涤短平均产销60%。

策略:可适量套利多PX空原油。

风险提示:油价异动、终端需求大幅波动。

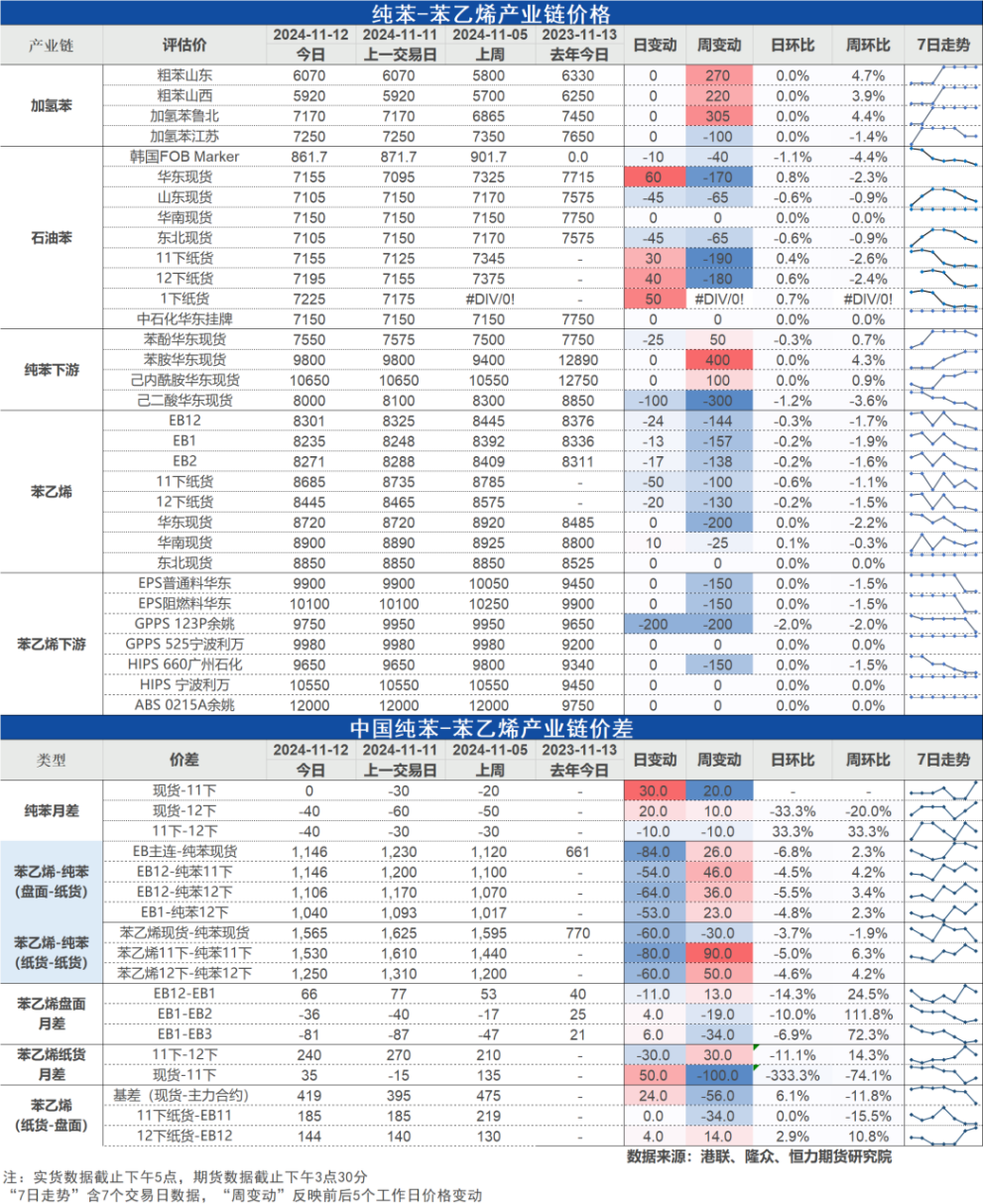

苯乙烯

方向:单边跟随原油走势

盘面:

1、盘面价格小幅波动,基差略有回落

基本面:

1、纯苯美金货价格崩盘预计12月中国纯苯进口量大幅增加打压中国纯苯价格。

2、纯苯苯乙烯装置信息:中海壳乙烯裂解装置起火故障,目前尚不清楚是否会影响70万吨/年POSM。

3、供给:12月预计苯乙烯供应大量回归。

4、需求:PS、ABS11月和12月未听闻有检修。

5、终端:今年“双十一”购物节多个品类商品销售极为火热。11月12日,据星图数据发布的2024年“双十一”.全网销售数据报告显示,各平台大促起始日期至11月11日,综合电商平台、直播电商平台累积销售额为14418亿元,同比增长26.6%。

策略:反弹空苯乙烯

风险提示:油价异动、终端需求大幅波动。

PTA

方向:不追空

理由:基差企稳,下游负荷维持高位。

逻辑:

今日01合约以4868点收盘,较昨日结算价下跌30点,跌幅0.61%,日内增仓6816手至125.4万手,TA1-5价差为-98(-4)。现货方面,今日主流现货基差在01-72,11月主港在01-70~75附近商谈;PTA现货加工费在338元/吨附近;供应方面,PTA负荷上升0.4个百分点至80.8%,盛虹250万吨PTA装置11月11日附近重启中,此前于11月4日停车检修;独山能源250万吨PTA装置11月7日重启,此前于10月27日附近停车;逸盛宁波200万吨PTA装置11月4日升温重启,此前于1月26日停车检修;仪征化纤一条150万吨PTA装置11月6日计划外停车。需求方面,下游聚酯负荷93.4%( 0.5pct),达到年内高位;江浙终端开机率局部调整,整体维持高位,其中加弹维持在93%、织造下调至81%、印染提升至89%。江浙涤丝今日产销整体维持偏弱,至下午3点半附近平均产销估算在4成偏下,今日直纺涤短销售大多一般,平均产销60%,轻纺城市场总销量780万米(-87)。10月纺织服装出口1806.5亿元,同比增长8.5%,环比增长2.3%,终端出口有持续向好趋势。

策略:关注产业利润TA/SC修复。

风险提示:油价异动、终端需求大幅波动。

乙二醇

方向:不追空

理由:港口周度去库,基差企稳。

逻辑:

今日EG2501合约收盘价4567(-44,-0.95%),日内增仓2281手至23.0万手,EG1-5价差为-92(-2)。现货方面,现货主流围绕01合约 37左右商谈,12月下期货基差在01合约升水53-57元/吨附近,商谈4623-4627元/吨附近。库存方面,截至11月7日,华东主港地区MEG港口库存总量55.52万吨,较上一统计周期下降4.6万吨;供给方面,乙二醇整体开工负荷降至67.06%(-0.18pct),其中煤制乙二醇开工负荷60.54%(-1.84pct),广西华谊20万吨乙二醇装置11月11日附近重启出料,此前于2023年3月停车,阳煤寿阳22万吨装置11月12日附近重启出料;需求方面,下游聚酯负荷为93.4%( 0.5pct),达到年内高位;江浙涤丝今日产销整体维持偏弱,至下午3点半附近平均产销估算在4成偏下,今日直纺涤短销售大多一般,平均产销60%,轻纺城市场总销量780万米(-87)。10月纺织服装出口1806.5亿元,同比增长8.5%,环比增长2.3%,终端出口有持续向好趋势。

策略:无。

风险提示:油价异动、终端需求大幅波动。

煤化工

尿素

方向:偏弱震荡

逻辑:1.现货市场厂家报偏稳运行,前期涨价后新单成交一般。会议上继续提倡保供稳价,下游厂家和贸易商不担心缺货,采购情绪一般,短期预计市场价格继续窄幅波动。

2.供应方面,华鲁荆州已出产品,影响日产1600吨,尿素整体日产短时依旧维持高位18万吨以上,十一月中陆续有西南限气等季节性检修,日产预计边际改善,但压力仍在。需求方面,农业零星补货,复合肥工厂开工率一般,淡储持续,整体需求较为分散,本周企业库存继续增加11.17万吨。总而言之,当前国内供应和政策压力仍存,短期实质性的利好驱动并不明显,当前需重点跟踪出口消息,淡储节奏以及气头装置集中检修节奏。宏观因素和消息面短期带来情绪刺激,现货价格低点也可能带来阶段性行情,但高供应高库存下,出口如果最后预期落空,反弹高度预计有限。01盘面上周五如前期策略所说反弹至1850-1860后回落,本周一突破1800关口来到前低水平,建议前期空单可部分继续持有,关注下方1750-1780支撑。若出口仍旧受限,上方压力较大。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化。

甲醇

方向:有回落风险

理由:缺乏新驱动

逻辑:基差偏弱运行,华东基差约01-15,华南基差约01-30。关注11月仓单压力,不排除后市01合约定价偏移。基本面上利多驱动待定,比起对国内西南限气的关注,市场更期待伊朗限气最终版和进口减量的程度能在12月逐步明朗,这将给予MA05合约支撑和预期。另外,关注宁夏宝丰宁东四期上下游投产顺序,这将影响内地主流区域的供需状态。观点上,港口高库存压制下,基本面利多预期提振有限,前期跟随宏观所得的情绪已消退,不建议追高,防回落;需警惕国内外宏观事件后续。

策略:观望。

风险提示:油价波动、海外装置动态、宏观影响。

建材化工

纯碱

方向:单边01在1600上方逢高空

行情跟踪:

1. 目前碱厂沙河送到价在1450-1500元/吨左右,期现报价在1470元/吨,短期供给端存在消息面扰动,整体仍然受到高产量高库存压制,价格基本围绕成本端波动,当前去库主要是前期期现商在10月前购买的纯碱订单目前开始从碱厂拉货,转入交割库,基本为库存转移,暂时缓解碱厂库存压力

2. 供需端暂时没有明显驱动,碱厂年底仍有投产量,前期部分减产消息基本为市场情绪扰动,高供应下对供需并不会产生大影响,需求端目前碱厂依赖于前期期现商的待发量,而玻璃厂的年前补库可以暂时不考虑,为后续期现商库存持续搬运至交割库后,玻璃厂年前可以选择从交割库拿货,致使碱厂持续累库,这个过程也会迫使碱厂持续降价,只要盘面大跌,交割库被锁住的库存就可以在市场上流动,引发较强烈的负反馈。

向上驱动:下游阶段性补库、碱厂降负荷

向下驱动:光伏玻璃冷修、浮法玻璃亏损

策略建议:暂观望,等待逢高空机会

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:05 多FG空SA套利-155以下介入

行情跟踪:

1.今日沙河报价在1305元/吨,短期现货情绪跟随盘面转弱,目前厂家库存维持在正常区间,前期玻璃需求好转存在较多中游参与的投机成分,但目前已由投机成分逐渐往刚需扩散,厂家及中游均表现去库,库存流通较为通畅,下游赶工情绪下消耗库存,短期虽情绪转弱,但沙河厂家低库存以及冬季成本抬升,持续降价意愿较弱,现货价格存在阶段性支撑。

2.供需端来看,目前玻璃日熔量下降至15.8万吨,后续大概率会处于点火与冷修并存的阶段,前期减产带给市场情绪端刺激最大的阶段基本过去,后续行情的演变主要看需求端,观察赶工进度的延续以及中游高体量库存积累的矛盾何时兑现出来。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:套利为主,中期05合约1400以下可轻仓逢低多

风险提示:地产政策变化,宏观情绪变化