一眼通

油品

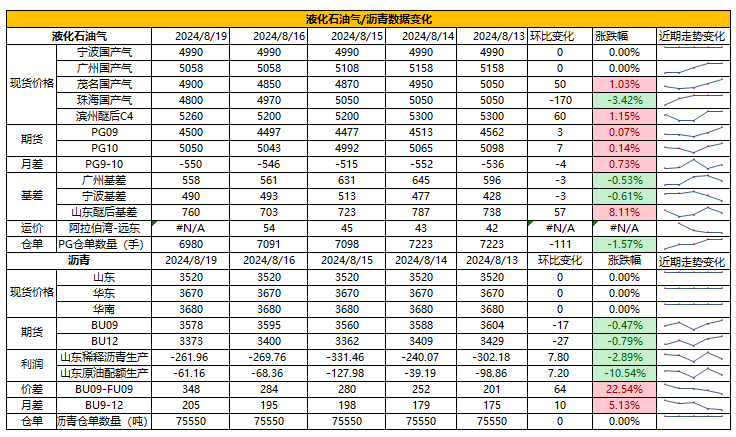

LPG

方向:区间震荡【4900,5200】

行情回顾:沙特阿美公司8月CP出台,其中丙烷590美元/吨,较上月价格上调10美元/吨;丁烷570美元/吨,较上月价格上调5美元/吨。

逻辑:

1. 国内液化气商品量为 51.6万吨左右,较上周增加0.05万吨。本周炼厂库容率26.6%,环比增加0.7%。港口库存255万吨,环比下降26万吨。

2.燃烧需求淡季,化工需求走弱,PDH开工率率65.6%,环比下降2.8%。MTBE开工率59.1%,环比下跌1.9%,烷基化开工率44.5%,环比上涨2%。

3.现货小幅走弱,山东民用气5100元/吨(-10),华东民用气4965元/吨(0),华南民用气5020元/吨。

4.风险提示:宏观因素影响

沥青

方向:偏多

行情回顾:现货成交多在低位,国内库存小幅下降,总库存同比高位。

逻辑:

1.炼厂利润亏损,国内开工率低位,周产量为42.8万吨,环比下降2.6万吨 ,2024年1-8月份沥青累计产量为1780.83万吨,同比减少391.31万吨,降幅18%。8月份国内沥青总计划排产下降。

2. 社库243万吨,环比下降1.7%,厂库111万吨,环比下降1.1%。炼厂周度出货量36.8万吨,环比增加0.6%,山东现货3510(-10)。国内炼厂出货量36.8万吨,环比增加0.6%。分地区来看,华北及华南地区出货量增加。

风险提示:宏观因素影响

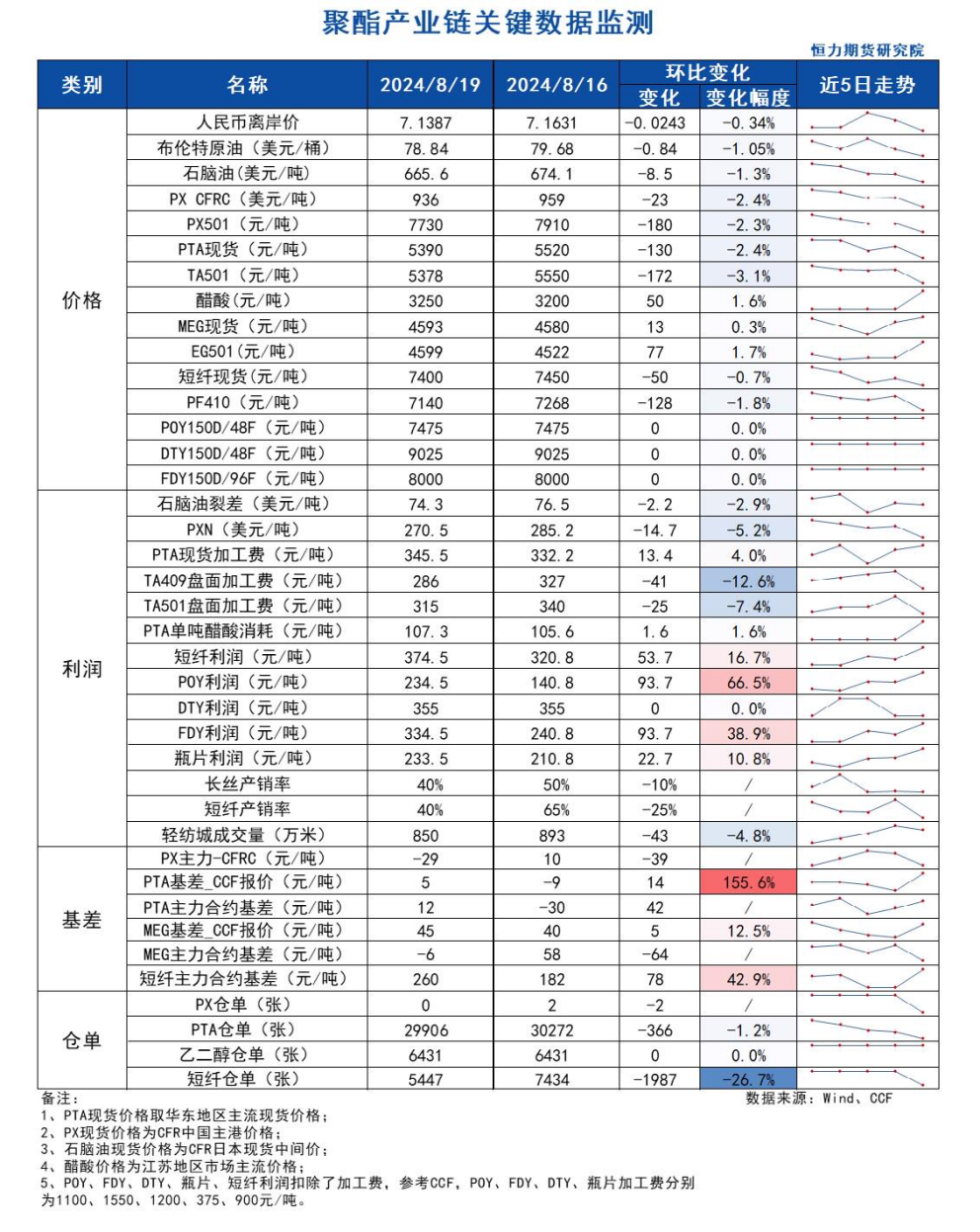

芳烃

PX

方向:不追空

盘面:

1、PX01合约收盘价7730(-256, -3.21%),持仓增加18413手至8.12万手(多空增仓);

2、PX 9-1月差-44(-),PX01-CFRC -29(-39);

3、仓单0(-2)。

基本面:

1、实货:PX价格下跌,实货10月报945,11月报946,浮动价10月在-6卖盘报价,10/11换月在-3有卖盘;

2、估值与利润:MOPJ价格为665.6美元/吨(-8.5),PXN $270.5(-14.7);

3、供给:供应增加,国内PX负荷上升至86.4%附近( 0.4pct);亚洲PX装置负荷上升至79.1%附近( 1.9pct),中国台湾FCFC 2# 72万吨PX装置于8月12日附近重启,恒逸文莱150万吨PX装置8月11日停机一周,开机后计划提升至满负运行;

4、需求:PTA负荷下降至82.7%(-1.1pct),恒力石化(大连)按计划在8-9月对470万吨PTA装置进行年度检修;其中PTA-5生产线于8月17日开始停车检修,涉及产能250万吨;汉邦石化220万吨PTA装置8月12日计划外短停,8月15日重启中;台化兴业150万吨PTA装置8月11日升温重启;

5、下游:TA现货加工费346( 13),TA01盘面加工费315(-25),长丝产销4成偏上,短纤平均产销40%。

策略:可适量套利多PX空原油。

风险提示:油价异动、终端淡季快速兑现。

PTA

方向:谨慎看涨

理由:终端开工好转。

逻辑:

今日01合约以5378点收盘,较昨日结算价下降192点,跌幅3.45%,日内增仓17.66万手至119.46万手,TA9-1价差为-58(-16)。现货方面,今日主流现货基差在09 5,8月主港在09 5附近商谈,9月下主港报盘在09 15附近;PTA现货加工费在345.5元/吨附近(环比 4%);供给方面,PTA负荷下降1.1%至82.7%,恒力石化(大连)按计划在8-9月对470万吨PTA装置进行年度检修;其中PTA-5生产线于8月17日开始停车检修,涉及产能250万吨;汉邦石化220万吨PTA装置8月12日计划外短停,8月15日重启中;台化兴业150万吨PTA装置8月11日升温重启;需求方面,下游聚酯负荷为86.6%(-0.4pct);加弹、织造及印染开机率均有大幅增加,分别为82%、67%和71%。江浙涤丝今日产销整体偏弱,至下午3点半附近平均产销估算在4成偏上,轻纺城市场总销量850万米(-155)。

策略:无。

风险提示:油价异动、终端淡季快速兑现。

乙二醇

方向:谨慎看涨

理由:终端开工好转。

逻辑:

今日EG2501合约收盘价4599( 13),日内增仓23814手至21.56万手,EG9-1价差为-58(-4)。现货方面,现货主流围绕09升水45左右商谈,下午MEG内盘重心震荡整理,市场商谈一般,9月下期货基差在09合约升水62-65元/吨附近,商谈4608-4611元/吨附近。华东主港地区MEG港口库存约61.19万吨(隆众资讯),相较上期去库0.3万吨;供给方面,乙二醇上周整体开工负荷上升至67.12%( 1.76pct),其中煤制乙二醇开工负荷64.15%( 1.09pct);需求方面,下游聚酯负荷为86.6%(-0.4pct);加弹、织造及印染的开机率均有大幅增加,分别为82%、67%和71%。江浙涤丝今日产销整体偏弱,至下午3点半附近平均产销估算在4成偏上;轻纺城市场总销量850万米(-155)。

策略:无

风险提示:油价异动、终端淡季快速兑现。

煤化工

尿素

方向:震荡偏弱,注意反弹风险

逻辑:1.周一工厂报盘继续向下松动,下跟进谨慎,成交一般,多低端成交。供应方面,高温下装置停车较多,供应短时有所下滑。八月中下旬仍有新增投产计划,河南延化80万吨年产装置已经投产,若陕西龙华的80万吨年产计划同样兑现,日产或新增6000吨,较去年供应相对充足。需求方面,高温和环保等因素下工业依旧按需采购,农需扫尾阶段,复合肥成品库存较高,目前对尿素消耗量一般,整体实际需求仍较为分散。本周企业库存量43.72万吨,较上周增加11.29万吨,环比增加34%,累库明显。整体而言,当前供应和政策压力仍存,短时利好驱动暂不明显,秋季肥需求未集中启动,但低价或有阶段性逢低采购现象,加上出口相关的消息面炒作情绪,盘面预计短期承压震荡,注意逢低采买带来的阶段性反弹,也需要继续关注延后的秋季复合肥启动状况。出口若持续受限,中长期上方压力较大

向上驱动:下游刚需

向下驱动:淡储,保供稳价,累库

风险提示:出口政策、保供稳价、需求放量情况、新增投产、淡储、上游煤炭端变动以及国际市场变化

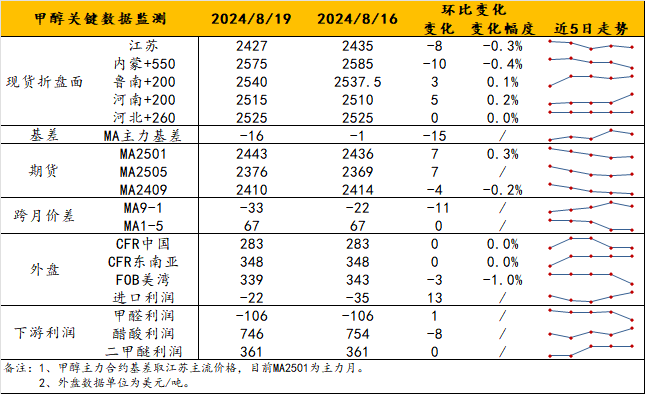

甲醇

方向:超跌修复。

理由:09合约已限仓,对01合约影响将减弱,估值有待修复。

逻辑:本周初,盘面略有企稳迹象,现货则涨跌不一。港口方面,基差维持在平水或微升水附近波动。内地方面,内蒙古价格窄幅波动,约2010-2040元/吨 ,河南、陕西价格微涨。基本面上,近期检修、重启交织,关注内蒙古久泰烯烃将于8.22重启,港口则仅余南京诚志一套装置停车。观点上,甲醇的一些利空尤在(港口库存高、国内外开工率双高等)但不至于深跌,一些利好(沿海烯烃重启部分兑现)也被市场忽略;上周近月已限仓,其移仓和波动对远月的影响均在减弱,预计MA2501超跌修复,但反弹高度短期受限。

策略:低多MA2501,短期仅博弈反弹修复;关注持仓情况。

风险提示:油价异动;关注南京诚志动态。

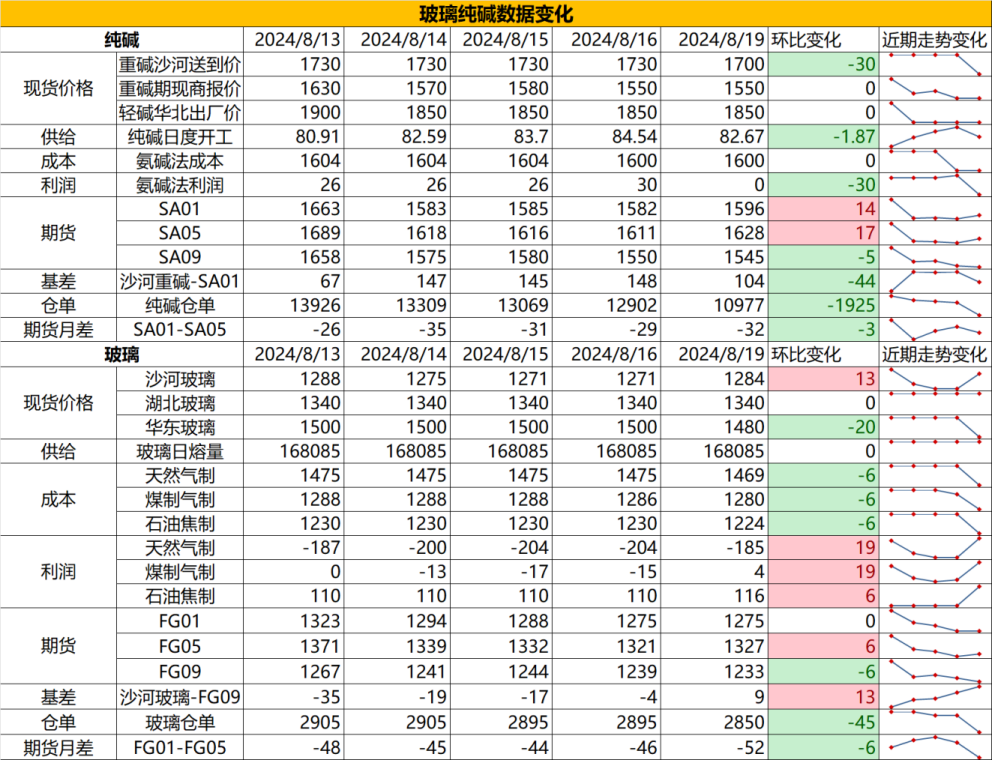

建材化工

纯碱

方向:震荡偏弱

行情跟踪:

截止周一,本周国内纯碱厂家总库存118.25万吨,较周四增加3.42万吨,涨幅2.98%。碱厂沙河送到价在1700元/吨左右,期现报价在1550元/吨,因期现商价格与碱厂价格有较大的价差倒挂,期现商成交环比有所好转,整体碱厂开工由于检修以及降负荷维持80%附近开工,但在目前库存水平充足以及下游持续减产并压低原料库存的情况下,下游以消耗自身原料库存以及低价刚需采购为主,现货反弹驱动不足。

大趋势上看,当前纯碱矛盾如果没有大规模的减产也是无法缓解的,后续大概率会打破当前氨碱法现金流成本,而后观察碱厂是否有放量的减产动作带动下游小规模补库,给到纯碱暂时的支撑,但照目前的形式看,后续即使有补库带来的价格反弹趋势预计仍会相对偏弱。

向上驱动:下游阶段性补库、累库不及预期

向下驱动:光伏玻璃冷修、浮法玻璃亏损

策略建议: 反弹偏空

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:震荡偏弱

行情跟踪:

当前玻璃现货市场处于供给下滑需求相对平稳的弱稳局面,现货价格下调至1280元/吨以下,由于高库存压力叠加现货亏损压力,8月以来玻璃已经在持续减产,但目前量还是不够的,参考往年下半年的需求情况,玻璃日熔量不减少至16.5万吨以下还是比较难达到供需平衡的,目前似有似无的补库也难给到价格很好的支撑,短期价格维持底部震荡。

刚需端看下游订单稍有转好,但好转程度不明显,且已按接单情况同比例补库,地产端链条仍在产能出清的初步阶段,长周期产业链端看,由于纯碱价格的持续下行,玻璃在需求端负反馈纯碱,而纯碱在成本端负反馈玻璃,这一产业链条几乎处于负循环状态,所以玻璃的价格底部仍会根据纯碱持续向下调整。

向上驱动:地产政策提振、中游投机备货、宏观政策推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:暂观望,注意低位反弹风险

风险提示:地产政策变化,宏观情绪变化