一眼通

油品

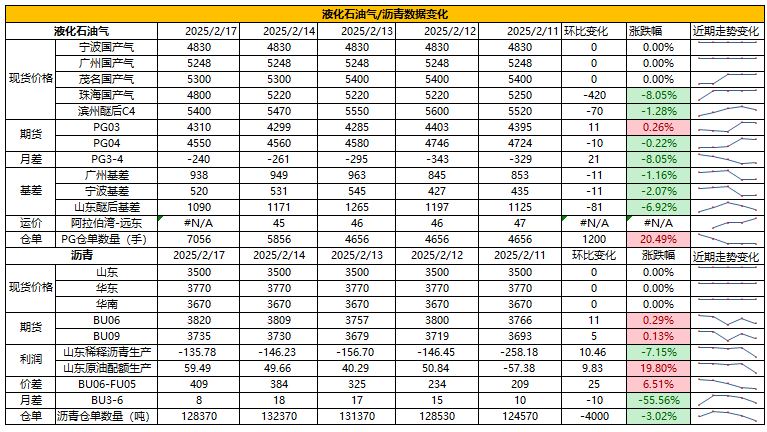

LPG

方向:震荡偏弱

行情回顾:基差走强,仓单增加,沙特阿美公司2025年2月CP出台,丙烷635美元/吨,较上月上调10美元/吨;丁烷625美元/吨,较上月上调10美元/吨。

逻辑:

1. 本周国内液化气商品量为55.91万吨左右,较上周增加0.13万吨。本周炼厂库容率24.79%,环比增加0.62%。港口库存292万吨,同比高位,环比下降5.85万吨。

2. 燃烧需求下滑,化工需求边际走弱。PDH开工率69.68%,环比下跌2.92%。MTBE开工率59.04%,环比上涨4.2%,烷基化开工率41.3%,环比下跌2.9%。

3. 山东民用气4910元/吨,华东民用气4895元/吨,华南民用气5290元/吨。

风险提示:宏观因素影响

沥青

方向:震荡偏强

行情回顾:低供应与低库存,现货报价坚挺。

逻辑:

1.国内炼厂利润亏损,开工率低位,部分地炼复产与主营稳定生产,节后周产量45.1万吨,环比增加17.1%。2月份国内沥青计划排产210.8万吨,环比增加0.9万吨,增幅0.4%。

2.社库124万吨,环比增加4%,厂库83万吨,环比增加0.2%。炼厂周度出货量27.7万吨,环比增加27.3%,节后复工提货有所增加,山东现货3750元/吨( 50)。

风险提示:宏观因素影响

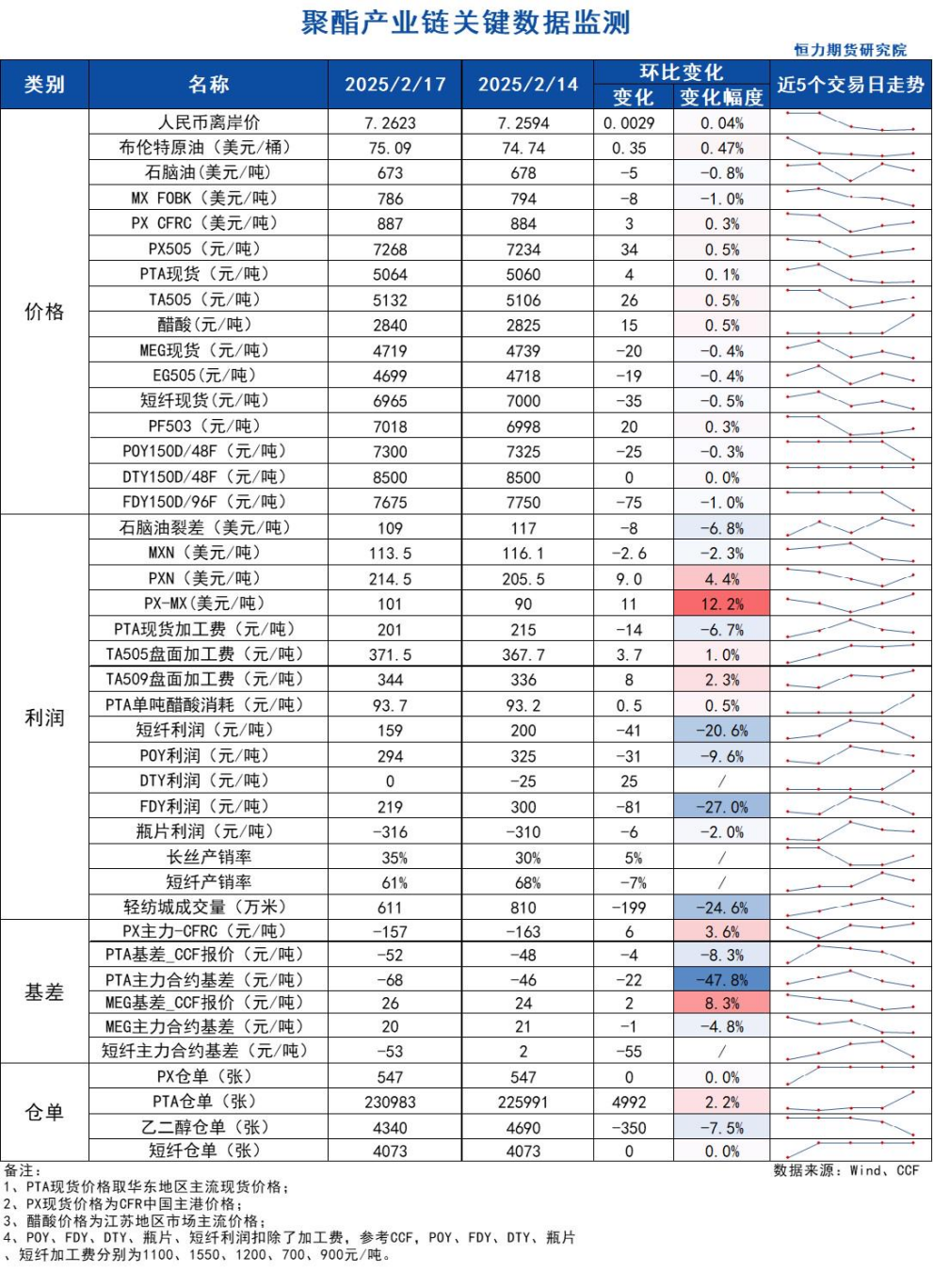

芳烃

PX

方向:偏多

盘面:

1、PX05合约收盘价7268( 32, 0.44%),持仓增加1305手至14.32万手;

2、PX5-9月差-70,PX05-CFRC 为-157( 6);

3、仓单547(-)。

基本面:

1、实货:CFR中国均价为887美元/吨( 3),PX商谈价格略僵持,纸货3、5月均在888有买盘,3/5换月在-2/0商谈;

2、估值与利润:MOPJ价格为673美元/吨(-5),PXN $214.5( 9);

3、供给:国内PX周度负荷86.1%(-0.1pct),亚洲PX周度负荷77.8%(-0.4pct),盛虹两套共计400万吨装置上周负荷略有下降;

4、需求:PTA负荷上升1.5个百分点至82%,逸盛新材料360万吨装置2月中旬提负至9成,恒力惠州250万吨装置2月15日按计划检修,逸盛海南250万吨装置2月14日开始按计划检修;

5、下游:TA现货加工费201(-14),长丝平均产销3-4成左右,直纺涤短平均产销61%。

策略:择机多PX空原油。

风险提示:油价异动、装置超预期变动、终端需求大幅波动

苯乙烯

方向:偏多

点评:市场传闻大连某炼厂乙烯装置停车,或对苯乙烯造成影响;另外欧洲最大苯乙烯装置背后股东传出重整传闻,市场担心该装置永久退出市场;加之油价持续攀升,苯乙烯顺势突破,04收于8659。苯乙烯现货基差在60元/吨附近偏弱运行,纯苯山东今日成交较少,价格重心下降45元/吨,华东今日挺价运行,价格小幅上窜。

1、苯乙烯库存:截至2025年2月17日,江苏苯乙烯港口样本库存总量:15.95万吨,较上周期增0.3万吨;华南苯乙烯主流库区目前总库存量3.2万吨,较上期库存数据-1万吨。

2、纯苯库存:截至2025年2月17日,江苏纯苯港口样本商业库存总量:16.30万吨,较上期库存16.80万吨去库0.5万吨。

3、苯乙烯供需:上周苯乙烯产量在35.74万吨,环比增1.33%;3S折合SM下游消费量23.84万吨,环比增37.49%。上周苯乙烯供需双增,与预期基本一致。亚洲向欧洲的苯乙烯运输也备受关注,因为欧洲的高价格最近吸引了贸易商。本月将有约3000吨台湾苯乙烯运往欧洲。据船舶经纪人称,Anchor 18号船已于2月9日在亚洲装载6000吨苯乙烯,运往土耳其。

策略:短时04看到8700,不追多

风险提示:油价异动、装置超预期变动、终端需求大幅波动

PTA

方向:偏多

理由:供需改善,下游产销逐步恢复。

盘面:

今日05合约以5132收盘,较上一交易日结算价上涨0.47%,日内减仓11816手至102.24万手,TA5-9价差为-18。

基本面:

1、实货:现货市场商谈氛围一般,现货基差松动,2月货在05-50~52附近商谈。PTA现货加工费201元/吨(-14),TA05盘面加工费372元/吨( 4);

2、供给:PTA负荷上升1.5个百分点至82%,逸盛新材料360万吨装置2月中旬提负至9成,恒力惠州250万吨装置2月15日按计划检修,预计2月25日重启,逸盛海南250万吨装置按计划于2月14日开始检修三周;

3、需求:下游聚酯负荷回升至86.1%( 4.5pct);江浙终端开工率提升中,其中加弹提升至53%、江浙织机提升至44%、江浙印染开机提升至63%。江浙涤丝今日产销整体偏弱,平均产销估算在3-4成,直纺涤短工厂销售高低分化,平均产销61%;

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

乙二醇

方向:偏多,注意20日线附近压力位

理由:主港库存回稳,下游产销恢复。

盘面:

今日EG2505合约收盘价4699(-4,-0.09%),日内增仓4526手至27.66万手,EG5-9价差为-27。

基本面:

1、现货:目前现货基差在05合约升水21-28元/吨附近,商谈4718-4725元/吨,3月下期货基差在05合约升水51-53元/吨附近,商谈4748-4750元/吨附近;

2、库存:截至2月17日,华东主港地区MEG港口库存总量70.7万吨,较上周四增加1.43万吨,主港库存大幅累库态势减缓;

3、供给:乙二醇整体开工负荷上升74.23%(-2.69pct),其中煤制乙二醇开工负荷72.59%(-2.51pct),新疆天盈15万吨装置预计2月底重启出产品;新疆中昆60万吨装置3月有检修计划;

4、需求:下游聚酯负荷回升至86.1%( 4.5pct);江浙终端开工率提升中

,其中加弹提升至53%、江浙织机提升至44%、江浙印染开机提升至63%。江浙涤丝今日产销整体偏弱,平均产销估算在3-4成,直纺涤短工厂销售高低分化,平均产销61%。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

煤化工

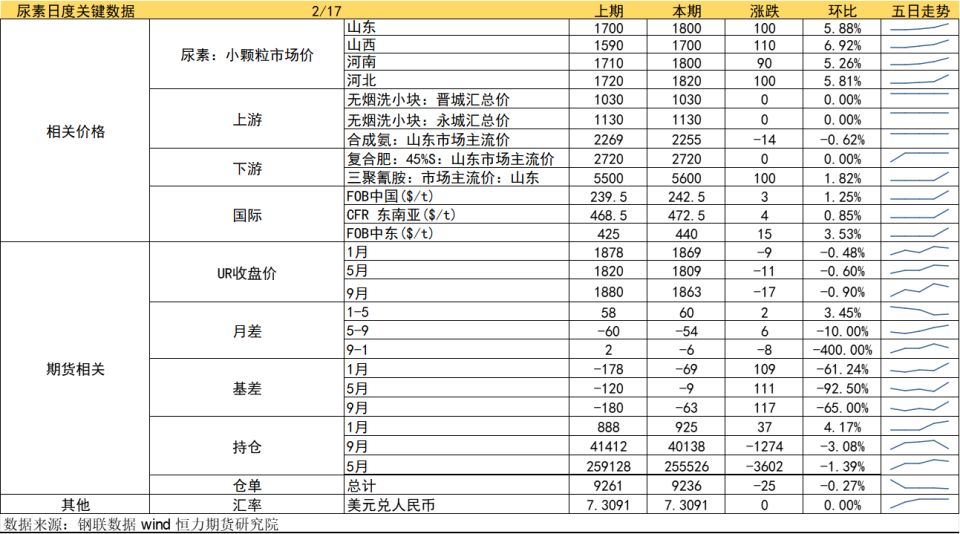

尿素

方向:高位震荡

逻辑:1.尿素现货流通较紧张,下游跟进稍缓,工厂挺价,氮肥协会再次宣布未来短期召开会议,市场情绪反复。

2.元宵前后工业需求陆续恢复,而春耕在即,农业备肥补库,农需回暖,短期需求边际修复。上周中国尿素企业总库存量166.94万吨,较上期减少7.65万吨,环比减少4.38%。现库存和日产仍在历年高位,保供稳价政策下出口在春耕期间可能性不大,整体供大于求格局不改,再加上盘面很长一段时间升水,期现套保货源预计也不少,等春耕后需求空窗期和抛出压力共振,价格可能面临回调压力。春耕行情或为阶段性反弹提供契机,短期可能呈现高位震荡格局,前期多单持有观望,回调风险下谨慎追高,关注需求节奏,政策与能源价格变动。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化。

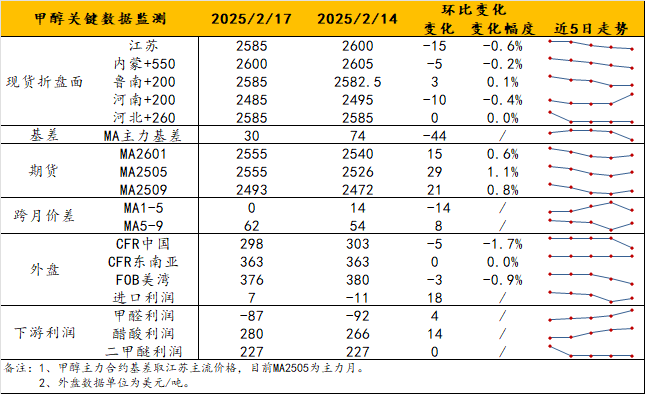

甲醇

方向:观望

理由:短期烯烃利空 基差偏弱抑制估值。

逻辑:周初盘面减仓回暖,但现货走势一般,局部仍有阴跌。港口基差维持偏弱运行,约05 35,2下基差略松动至05 50/55,华东港口价格约2775元/吨左右。具体来看,受制于国内供应压力及富德计划检修(已停车,约10天) 兴兴尚未重启,国内基本面偏弱。而2月进口减量支撑与基差走弱表现出现分歧,加上上周新增烯烃停车,短期内会动摇市场对去库预期的信心。维持观点,利空抑制 基差偏弱 技术面不利抑制盘面反弹高度,但而伊朗甲醇如何回归未定前暂不出现大跌因素,故不建议追空,同时不排除技术面较差导致盘面陷入区间整理。

策略:观望。

风险提示:伊朗装置动态、烯烃动态、宏观影响。

建材化工

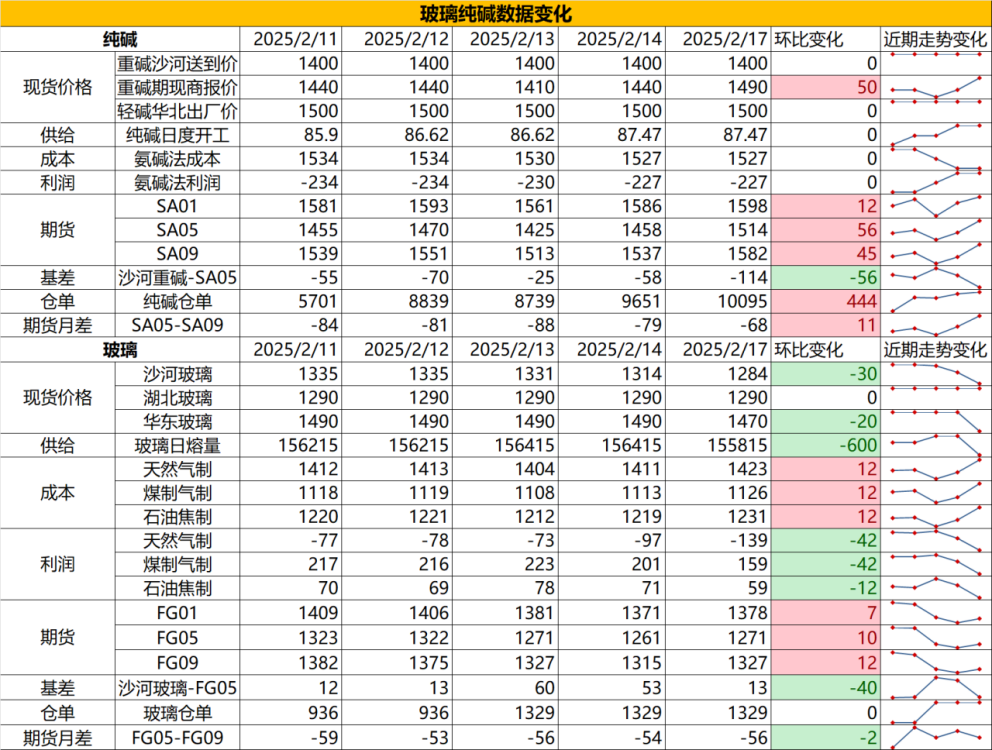

纯碱

方向:空配

行情跟踪:

1. 当前沙河送到价在1400元/吨左右,今日远兴检修消息对于市场的扰动较多,自上周远兴阿拉善降价并推出检修消息后,下游的补库积极性也大幅增强,而随着供需宽松局面缓解,盘面也随之走强,升水格局下,期现商也投机买货,进一步缓冲碱厂库存压力,今日最新库存统计,库存在冲击新高后边际去化3%。

2. 短节奏的大厂检修能调节阶段性的供需平衡,但大方向看,纯碱仍是供增需平的格局,需求端光伏玻璃在经历一轮减产后,今年存有投产预期,但这部分需求增量远小于供给增量,供需宽松格局难改,但也需注意上游产能较为集中,一旦部分企业启动减产,则会对底部区域价格起到稳定剂的作用。

向上驱动:下游阶段性补库、碱厂降负荷

向下驱动:光伏玻璃冷修、浮法玻璃亏损

策略建议:估值偏空,1550附近轻仓试空

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:底部震荡

1.近期需求偏弱,目前价格在1240元/吨,今年地产项目复工进度慢于去年,资金压力大,也就导致目前还未到下游订单恢复的节点,玻璃需求复苏仍需要一定时间,短期供需相对偏弱,后续需要关注主销地的产销能否回暖,否则价格仍是底部徘徊。

2.大方向看,基本面仍是供需双弱,地产需求偏弱,但开年的低供应仍会使得供给减量大于需求减量,底部价格存有韧性,在阶段性的下游补库阶段会存在向上弹性,但由于是低供给主导的供需结构转好,能给到的价格向上弹性也相对有限。

行情跟踪:

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:估值偏低但无驱动,可考虑1250轻仓试多

风险提示:地产政策变化,宏观情绪变化