一眼通

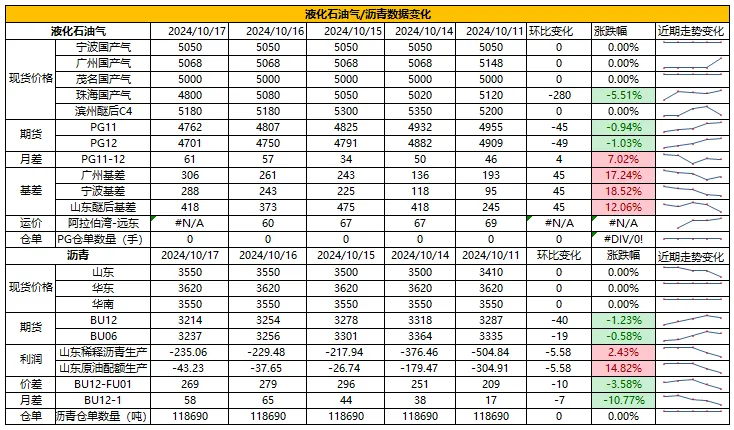

油品

LPG

方向:偏弱

行情回顾:

盘面随成本回落,沙特阿美公司2024年10月CP出台,丙烷625美元/吨,较上月上调20美元/吨,上涨3%;丁烷620美元/吨,较上月上调25美元/吨。

逻辑:

1.国内液化气商品量为 56.4万吨左右,较上周减少0.55万吨。本周炼厂库容率26%,环比下降0.41%。港口库存284万吨,环比下降7.6万吨。

2. 燃烧需求有好转预期,化工需求相对偏强,PDH开工率73%,环比上涨2.4%。MTBE开工率57.1%,环比上涨0.8%,烷基化开工率42.4%,环比下降0.7%。

3. 山东民用气4830元/吨(0),华东民用气4987元/吨(0),华南民用气5080元/吨(0)。山东地区醚后基准价为5090元/吨(-90),整体成交氛围欠佳。

风险提示:宏观因素影响

沥青

方向:偏弱

行情回顾:现货小幅上涨,下游赶工需求支撑,需求阶段性改善,国内库存去库。

逻辑:

1.炼厂利润亏损,国内开工率低位,周产量为48.86万吨,部分炼厂有复产预期,10月份国内沥青总计划排产量为232.3万吨,环比增加30.4万吨。

2.社库161万吨,环比下降3.6%,厂库84万吨,环比减少1.8%,下游刚需带动下,库存持续下降。山东海韵3550(0),四季度天气转冷,需求走弱预期。

风险提示:宏观因素影响

煤化工

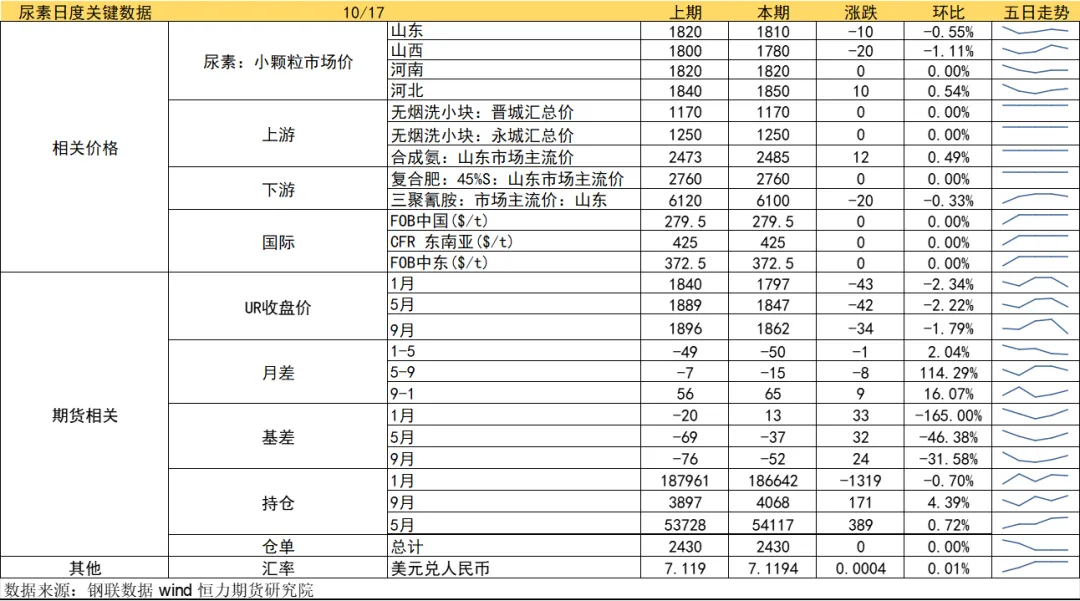

尿素

方向:震荡偏弱

逻辑:1.昨日主流区域企业价格继续上调10-30不等,成交开始放缓,市场预计僵持运行,冲高动力不足。

2.供应方面,部分装置检修计划,日产依旧维持高位18.8-19万吨左右小幅波动。需求方面,进入十月,农业刚需局部改善,国庆复合肥走货稍有好转,本周库存因此高位小降,但去库不及预期。出口方面,市场传闻不断但未有证实,仍维持前期12月前不能大量出口的限制。整体而言,当前供应和政策压力仍存,十月比九月供需关系稍缓,短期利好驱动并不明显,需跟踪节后市场实际产销状况。出口传闻和宏观因素短期带来情绪刺激,但高供应高库存下,反弹高度有限。当前01盘面如预期里反弹后回落至1800附近,前期空单或部分止盈,短期关注下方1750-1780支撑。出口若持续受限,中长期上方压力较大。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化

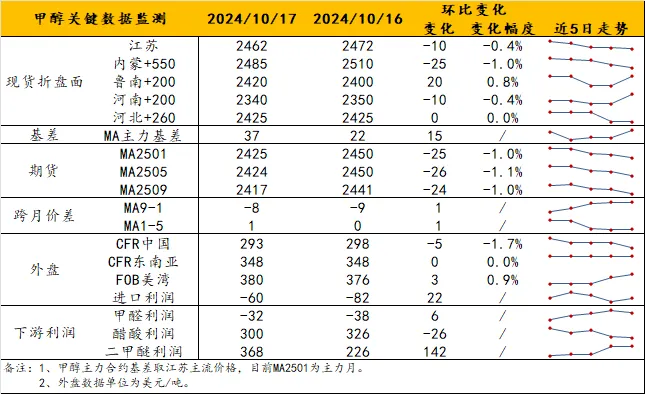

甲醇

方向:短空止盈。

理由:情绪溢价出清,基本面暂缺利多。

逻辑:近日,基差、月差双弱迹象明显。自节后归来,基差已跌至微贴水,同时月差在0值附近波动。价格结构率先转弱,体现市场预期偏差,与此前预计的MA1-5或在今年提前走向平水判断相符。基本面来看,内地价格走势较差,还在阴跌;港口库存本周小增至117.4万吨,继续拖累基差。盘面来看,归零的月差会使得远近月抉择提前,空头或滞留近月或止盈,但多头将优选远月,这已正式打破MA01合约偏强的认知,同时推测月差趋向contango。观点上,短空宜早止盈;关注MA1-5反套,短线已平水,中期等待负值。

策略:短空止盈;MA1-5反套持有;后期若去库不畅,中线偏空。

风险提示:注意能化共振回落情况。

建材化工

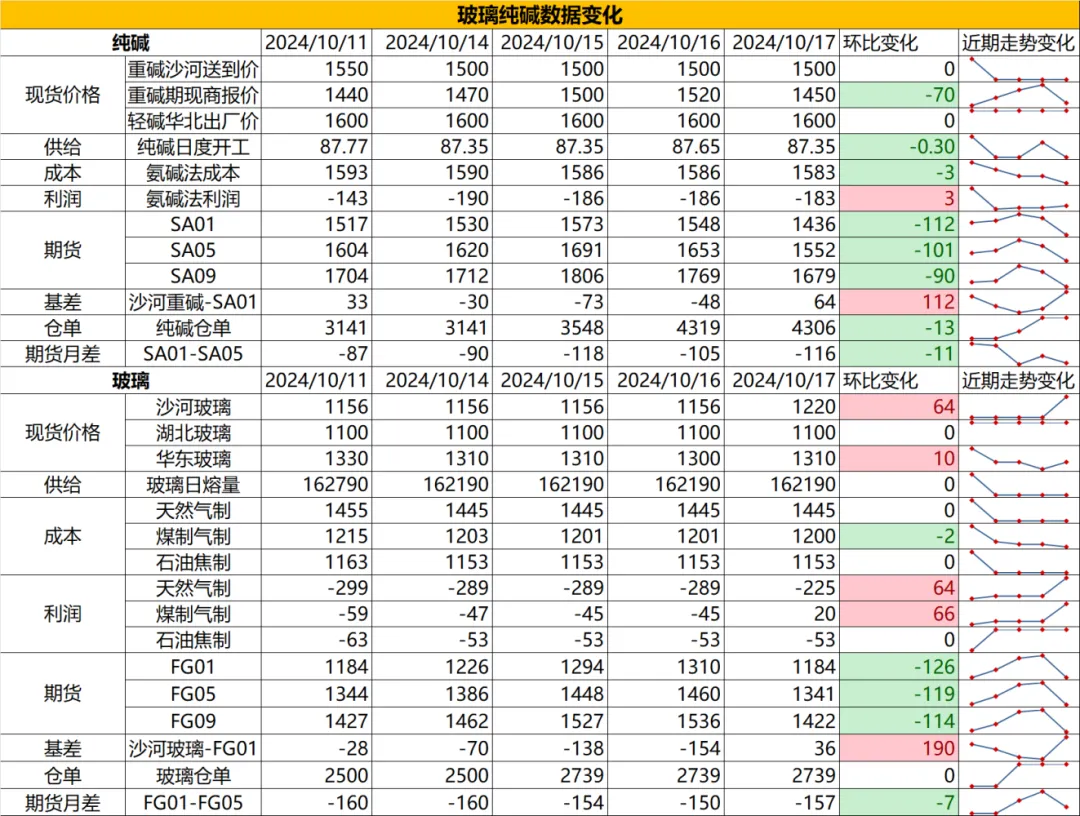

纯碱

方向:震荡偏弱

行情跟踪:

1. 碱厂沙河送到价在1500-1550元/吨,期现报价跟随盘面下调至1450元/吨,盘面下跌后进入负反馈阶段,期现成交有所放量,节后碱厂出货缓慢,仍表现累库,碱厂库存在160.13万吨,较周一增加1.24万吨,而由于前期中游大量拿货,预计未来两周交割库库存会持续增加,且仓单也会有所放量,目前纯碱作为商品的金融属性的权重大于基本面,但由于碱厂累库程度扩大至历史同期最高位,向上的弹性会也降低。

2. 四季度供需端来看,纯碱高产量高库存的供需过剩格局仍难缓解,目前虽有企业减产,但现阶段价格半数企业仍有利润,企业减产驱动不足,且11-12月仍有部分新装置的投产预期,供给端维持高位,需求端虽有阶段补库支撑短期需求,但由于下游浮法玻璃和光伏玻璃的持续减产仍在推进,纯碱刚需减量持续,年末累库趋势难改。

向上驱动:下游阶段性补库、碱厂降负荷

向下驱动:光伏玻璃冷修、浮法玻璃亏损

策略建议: 估值中性,1400下方不建议追空,多FG空SA

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:震荡偏弱

行情跟踪:

1. 今日住建部发布会的政策力度一定程度上低于市场预期,带动盘面大跌,今日沙河报价上涨至1200元/吨附近,本周玻璃延续库存去化至5783.5万重箱,环比-1.71%,但由于当前厂家去库几乎都转移至中游贸易商环节,并未被终端有效消化,中游库存储备基本饱和,而玻璃下游也已将原片库存补充至超过其订单量,盘面下跌后大概率需要进入负反馈阶段。

2. 进入冬季,由于天然气价格大概率会上涨,玻璃成本端会有所抬升,而伴随着日熔量的下降,供需面也有所改善,整体依旧在供给下降和长周期需求走弱间博弈。而在年底前,玻璃日熔量依旧会有下降空间,玻璃大概率能维持高位去库,但总量依旧维持偏高位,去库的斜率需要参考玻璃冷修速度。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:估值中性,1100下方不建议追空,多FG空SA

风险提示:地产政策变化,宏观情绪变化