一眼通

油品

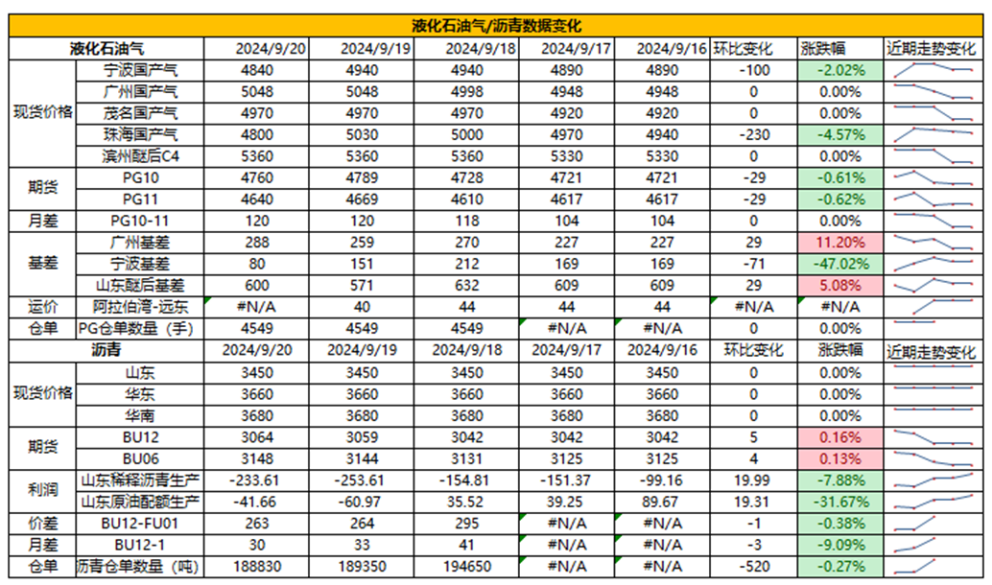

LPG

方向:偏弱

行情回顾:沙特阿美公司2024年9月CP出台,丙烷605美元/吨,较上月上调15美元/吨;丁烷595美元/吨,较上月上调25美元/吨。

逻辑:

1.国内液化气商品量为53.54万吨左右,较上周增加0.98万吨。本周炼厂库容率27.26%,环比下跌0.54%。港口库存287万吨,环比减少4.85万吨。

2.化工需求相对偏强,PDH开工率70.1%,环比下调1.3%。MTBE开工率56.83%,环比上涨1.44%,烷基化开工率43.6%,环比下跌0.5%。

3.山东民用气4990元/吨,华东现货小幅下跌,民用气4803元/吨(-63)。

风险提示:宏观因素影响

沥青

方向:反弹空

行情回顾:现货走弱,部分炼厂远期低价合同释放,国内库存下降,总库存同比高位。

逻辑:

1.炼厂利润修复,国内开工率低位,华南与华东部分炼厂复产,周产量为44万吨,环比增加4.9%。9月份国内沥青计划排产201万吨左右,同比低位。

2. 社库200万吨,环比下降4%,厂库96万吨,环比下降0.6%,因区内供应下降,山东厂库去库明显,炼厂出货量38.5万吨,环比减少4.3%,山东现货3430(-10)。

风险提示:宏观因素影响

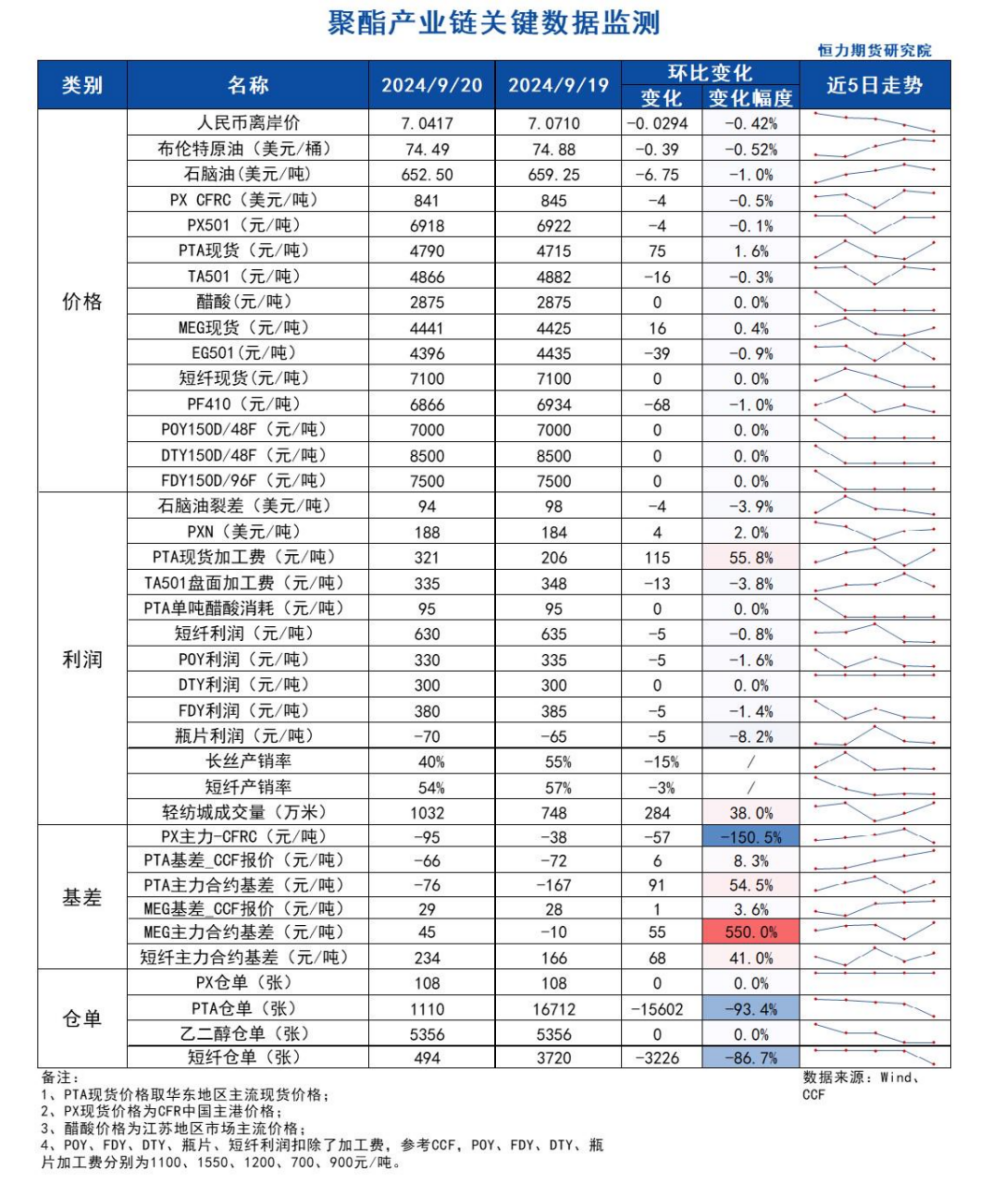

芳烃

PX

方向:有企稳迹象

盘面:

1、PX01合约收盘价6918( 134, 1.98%),持仓减少2006手至11.58万手(多空减仓);

2、PX 11-1月差-110(-18),PX01-CFRC -95(-57);

3、仓单108(-)。

基本面:

1、实货:CFR中国均价为841美元/吨(-4,-0.5%),PX价格下跌,成交活跃,四单11月亚洲现货分别在839、839、839、838成交,一单12月亚洲现货在843成交;

2、估值与利润:MOPJ价格为652.5美元/吨(-6.75),PXN $188( 4);

3、供给:供应增加,国内PX负荷下降至84.9%附近( 5.2pct);亚洲PX装置负荷上升至78.2%附近( 3.5pct),浙石化1条200万吨装置在9月2日附近停车检修,9月18日附近重启;九江石化90万吨PX装置周内负荷下降至6-7成;越南NSRP 60万吨PX装置9月17日附近重启,此前于9月6日停车;

4、需求:PTA负荷下降3.9个百分点至75.5%,海伦石化120万吨PTA装置受台风影响9月16日临停,18日恢复中;汉邦石化220万吨PTA装置9月15日附近因故停车,目前重启中;逸盛大连375万吨PTA装置9月18日降负至5成,持续时间一周左右;四川能投100万吨PTA装置9月19日附近短停一周左右;

5、下游:TA现货加工费321( 115),TA01盘面加工费335(-13),长丝平均产销在4成偏上,短纤平均产销54%。

策略:可适量套利多PX空原油。

风险提示:油价异动、终端淡季快速兑现。

苯乙烯

方向:回调可多但不追多

基本面:

高进口、高产量预期下纯苯10月基本面偏弱。(1)预计10月中国石油苯产量增加4万吨。(2)亚洲10月石油苯基本面趋于宽松。亚洲石油苯10月产量相较9月变化不大,但由于下游装置停车较多,因此中国外围国家石油苯基本面在10月均会趋于宽松。(3)10月预计将有45万吨纯苯出口至中国。①此前8、9月套利窗口持续打开②韩国可供出口量略有增加:韩国境内苯酚装置10月计划检修,下游苯乙烯暂无重启计划,叠加纯苯产量无大幅减量的情况下,整体潜在的外卖量基数有所增加。10月台湾有三台苯乙烯装置将开始计划检修,此外台湾化学纤维股份有限公司苯酚装置已降负至6成运行,预计台湾10月纯苯进口量将大幅减少。北美方面纯苯过剩局面还将延续,预计情况要到11月才会有所好转,预估10月美国依旧会选择从韩国进口常规的合约量,但是考虑到套利窗口打不开,大概率在合约量的基础上无其他增量。(4)中国纯苯下游需求在10月依旧保持韧性。不考虑盛虹投产的话10月苯乙烯对纯苯的消费减量应当在6.5万吨左右;若考虑盛虹的投产则对纯苯的消费减量应当在4万吨左右。10月苯酚将带来2.5-3万吨的纯苯消费增量。其他产品在10月也有明显产量增量。大体上中国纯苯下游需求在10月份趋于稳定。苯乙烯供给减量明显、终端有一定超预期因素、关注进口补充。(1)苯乙烯最大的利多依旧是华东某大厂。预计10月苯乙烯的产量将较9月少9万吨左右。(2)此外大厂下游配套的ABS第二期二线已于9月底投产,加上前期已投产的量在10月无检修计划,因此10月上旬前预计大厂需要建立足够的原料库存满足下游ABS的生产,这将进一步减少装置停车前大厂对市场的苯乙烯外卖量。(3)10月终端有一定超预期因素。10月空调外销排产上修120万台,冰箱内外销排产总计上修70万台。三大家电当前库存均有一定程度去化,渠道库存压力有所减轻。(4)10月苯乙烯东北亚检修量偏多,关注进口商谈量。美联储降息带动人民币兑美元汇率升值,利好进口市场。东北亚苯乙烯装置10月检修依旧处于高位,东南亚苯乙烯10月预计产量较高。

策略:回调可多,不追多。价差策略做扩11下SM-BZ

风险提示:油价异动、终端淡季快速兑现。

PTA

方向:跟随成本端波动

理由:成本端支撑坍塌、近期检修增多。

逻辑:

今日01合约以4866点收盘,较昨日结算价上涨84点,涨幅1.76%,日内减仓4780手至133.05万手,TA1-5价差为-52(-2)。现货方面,今日主流现货基差在01-66,9月主港在01-65~70附近商谈。供应方面,PTA负荷下降3.9个百分点至75.5%,海伦石化120万吨PTA装置受台风影响9月16日临停,18日恢复中;汉邦石化220万吨PTA装置9月15日附近因故停车,目前重启中;逸盛大连375万吨PTA装置9月18日计划降负至5成,持续时间一周左右;恒力惠州250万吨PTA装置计划10月13日-10月24日进行检修;四川能投100万吨PTA装置9月19日附近短停一周左右。下游聚酯负荷为87.9%( 0.2pct);江浙终端开机率局部短停,加弹开机率有所回落,织造及印染开机率稳定,分别达到89%、76%和80%。江浙涤丝今日产销整体偏弱,至下午3点45分附近平均产销估算在4成略偏上,今日轻纺城市场总销量1032万米,较昨日增加284万米。

策略:关注产业利润TA/SC低位修复。

风险提示:油价异动、终端淡季快速兑现。

乙二醇

方向:偏多

理由:港口持续去库。

逻辑:

今日EG2501合约收盘价4396(-4,-0.09%),日内增仓2033手至30.01万手,EG1-5价差为-48(-2)。现货方面,现货主流围绕01合约 29左右商谈,目前现货基差在01合约升水28-31元/吨附近,商谈4434-4437元/吨,下午几单01合约升水30元/吨附近成交。10月下期货基差在01合约升水37-39元/吨附近,商谈4443-4445元/吨附近。截至9月19日,华东主港地区MEG港口库存总量53.51万吨(隆众资讯),较上一统计周期降低1.31万吨;供给方面,乙二醇整体开工负荷上升至68.41%( 4.45pct),其中煤制乙二醇开工负荷64.44%( 6.29pct);需求方面,下游聚酯负荷为87.9%( 0.2pct);江浙终端开机率局部短停,加弹开机率有所回落,织造及印染开机率稳定,分别达到89%、76%和80%。江浙涤丝今日产销整体偏弱,至下午3点45分附近平均产销估算在4成略偏上;轻纺城市场总销量1032万米( 284)。

策略:无。

风险提示:油价异动、终端淡季快速兑现。

煤化工

尿素

方向:震荡偏弱,注意反弹风险

逻辑:1.工厂报价下调至1800以下,主流地区工厂低端报价1750-1780,工厂收单稍有好转,贸易商成交一般,下游仍偏谨慎,因临近国庆,价格或继续下探累计订单。

2.供应方面,新投逐步兑现,加上装置复产,日产回升到19万吨以上。需求方面,高温和环保等因素下工业依旧按需采购,农需扫尾阶段,复合肥成品库存较高,目前对尿素消耗量一般,整体实际需求仍较为分散,九月后期可能才会有小幅好转。本周企业库存量85.28万吨,较上周增加10.29万吨,环比增加13.72%。市场悲观下累库明显。出口方面,市场再传政策限制12月前国内尿素出口海外。整体而言,当前供应和政策压力仍存,需求较清淡,短时利好驱动暂不明显,不过现货继续处于年内低价或带来阶段性采购现象。市场预计短期偏弱整理,谨慎持续低价后迎来一波逢低采买带来的阶段性反弹,空间相对有限,需要继续关注延后的秋季复合肥产销状况和淡储政策。现货报价下调到1800以下,盘面也如之前所料迎来阶段性反弹,但当前利好驱动不足,高度有限,建议反弹空,谨慎追空,持有的空单注意盈利保护,出口若持续受限中长期上方压力较大

向上驱动:下游刚需

向下驱动:淡储,保供稳价,累库

风险提示:出口政策、保供稳价、需求放量情况、新增投产、淡储、上游煤炭端变动以及国际市场变化

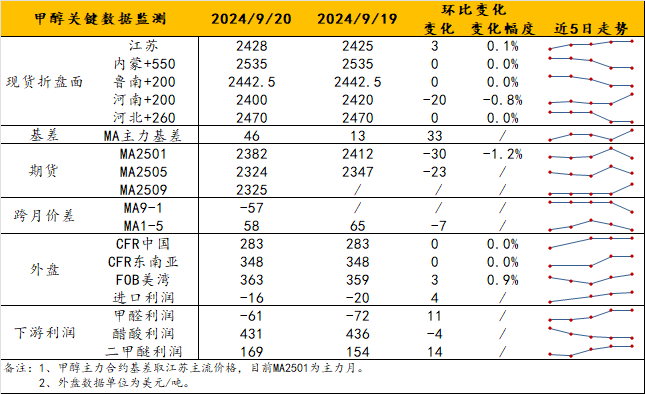

甲醇

方向:反弹空间不大。

理由:待宏观情绪干扰消退,期现货估值预计小幅修复。

逻辑:港口方面,期现货低估值情况下,节后将首重港口库存变化。累库高度已与低估值匹配,短期继续在高库存上做文章的下跌空间有限。但即便烯烃侧负荷已经在节前给足,高进口量仍会干扰去库进程。主要关注港口基差近端是否继续回暖,目前月01 25/30。内地方面,金九预期恐怕落空,主要观察银十前的低价反弹动力。观点上,短线在宏观情绪影响出清后,估值修复程度看减仓情况;中期若发现港口无法去库至100万吨以下,则视为无效去库,单边偏空对待,月差上择机寻MA1-5反套机会。

风险提示:油价异动、宏观风险。

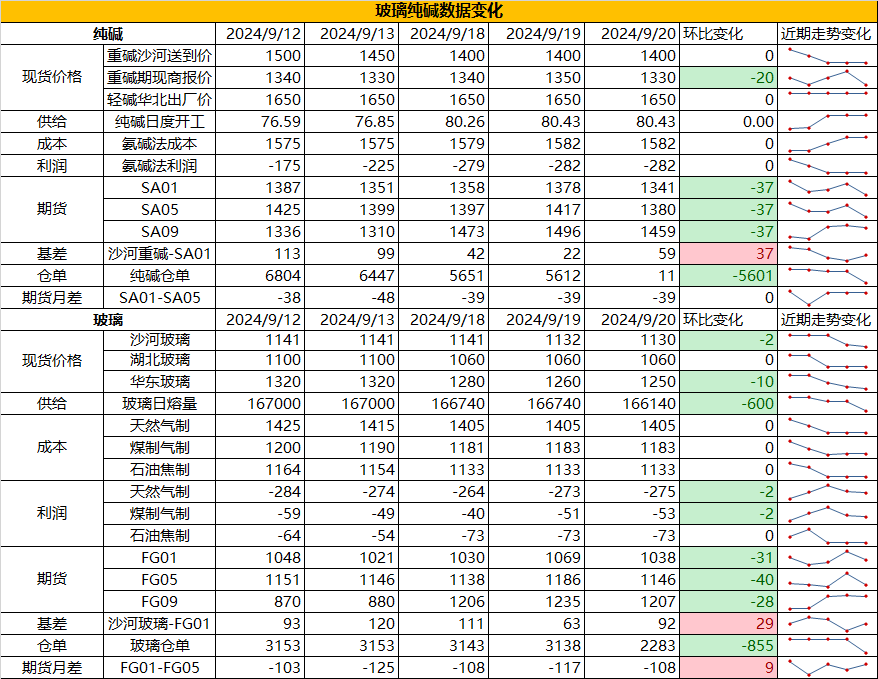

建材化工

纯碱

方向:震荡偏空

行情跟踪:

目前纯碱总库存继续累库至140万吨历史同期最高位,碱厂最低报价在1400元/吨,期现商价格在1350元/吨,供需端来看,近期前期检修企业陆续开工,企业计划内检修偏少,而考虑目前部分氨碱企业亏损,大部分联碱及天然碱厂家仍有利润,虽有企业减产,但企业联合减产动力不足,供给端下降空间较为有限,库存压力仍大,而由于近期下游浮法玻璃和光伏玻璃的持续减产推进,纯碱刚需减量持续,下游负反馈路径依旧成立。

往后纯碱想要缓解高库存只能通过减产的路径,需求端想依靠下游补库比较难,而出口签单周期在10月之后,月度上想要通过扩大出口来缓解库存压力效果甚微,目前碱厂亏损并不算多,减产依旧以降负荷为主,但在上游库存高位的情况下,下游话语权较强,压价心态明显,即使碱厂降负荷带动去库也难助推到价格止跌回升。

向上驱动:下游阶段性补库、碱厂降负荷

向下驱动:光伏玻璃冷修、浮法玻璃亏损

策略建议:01反弹至1400上方做空,低位不追空

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:震荡偏弱

行情跟踪:

当前沙河玻璃价格在1060元/吨左右,湖北低价在960元/吨,玻璃目前虽然供给端陆续减量,部分厂家促销政策以及下游小幅补库,但整体基本面较前期改善不明显,库存仍在高位累库至7479万重箱。供需端看,尽管近期冷修计划不断推出,但实际冷修量的逐步兑现仍是一个缓慢的过程,若冷修如期兑现,按照现在的需求平推,累库边际会有所放缓,但库存高位仍难去化

而10月过后,玻璃厂无论是现金流还是暴库压力都会加大,日熔量可能会降至16万吨附近,但需求端也会步入淡季行情,往年在价格下跌至比较合适的冬储价格时,能给到贸易商囤货驱动,缓解玻璃厂累库压力,今年在对明年需求普遍没有预期的情况下,基本难有冬储需求托底,只能寄希望于供给端减产力度够大来匹配需求走弱的程度,行情的下行趋势是否逆转或者反弹需要观察实际冷修落地情况和需求走弱程度的匹配关系。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:01反弹至1100上方偏空,下边际暂看至900

风险提示:地产政策变化,宏观情绪变化