一眼通

油品

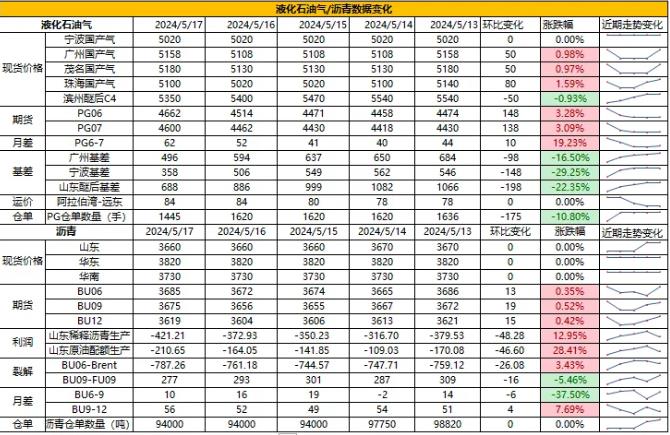

LPG

方向:反弹

行情回顾:进口成本下降,沙特阿美公司2024年5月CP出台,丙烷580美元/吨,较上月下调35美元/吨;丁烷585美元/吨,较上月下调35美元/吨。

逻辑:

1.国内液化气商品量为 51.52万吨左右,较上周下降 0.5万吨。本周炼厂库容率26%,环比上升1%。港口库存226万吨,环比下降32万吨。

2.燃烧需求步入淡季,化工需求环比增加,多家企业PDH装置负荷有所抬升,PDH开工率率75%,环比上涨1.4%。MTBE开工率66%,环比上涨 0.7%。

3.基差走弱,山东民用气5090元/吨(-30),华东民用气5010元/吨( 10)。华南民用气5170元/吨( 60)。

风险提示:宏观因素影响

沥青

方向:偏弱

行情回顾:现货成交多在低位,下游需求恢复缓慢,总库存同比高位。

逻辑:

1.油价下跌,炼厂利润部分修复。美国将重启对委内瑞拉石油制裁,稀释沥青贴水下降。

2.国内沥青开工率30%,周产量为45万吨,环比减少1.7万吨。5月计划排产224万吨,同比下降28万吨。

3.社库291万吨,环比增加0.2%。厂库119万吨,环比下降0.2%。山东现货3650(-10),华东地区社会库存累库较为集中。

风险提示:宏观因素影响

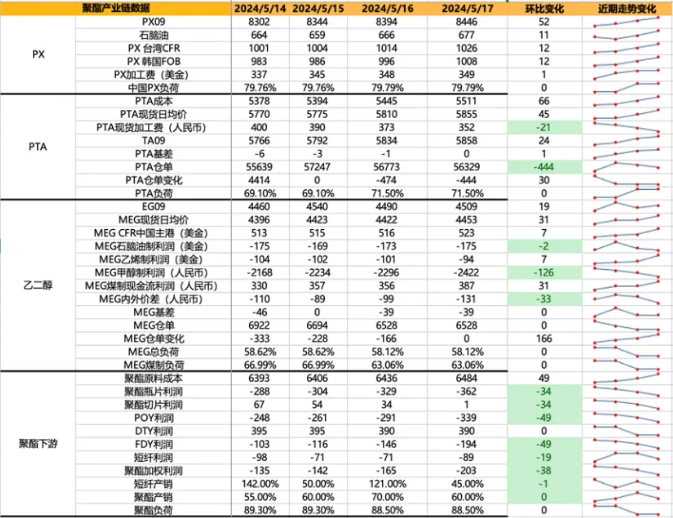

芳烃

PX

方向:观望

行情回顾:

今日PX期货价格上行,PX2409合约收于8446。成本端,石脑油在677美金附近,PX加工费在349美金附近,估值目前处于中性水平。供应方面,本周中国PX装置负荷上升至79.79%附近,亚洲PX装置负荷72.03%。国内装置方面,东营威联石化200万吨装置5月10日开始停车进行计划内检修,计划检修45天,浙江石化900万吨一套重整装置停车,PX受其影响降负,福化80万吨装置预计5月20日一条80万停车,预计维持4周左右,另外一条80万吨装置提升负荷;需求端,本周PTA负荷提升至71.5%附近,山东威联化学250万吨装置5月6日起停车检修,预计检修45天附近,虹港石化2#250万吨装置5月6日起停车检修,预计5月21日附近重启,恒力大连220万吨装置5月6日按计划停车检修,重启时间待定,逸盛新材料360万吨装置于5月16日开始检修,预估6月初重启,嘉兴石化2#220万吨装置已重启,新产能方面,仪化300万吨,台化150万吨PTA装置接近满负荷运行。

向上驱动:1.PX负荷低位;2.短流程装置亏损;

向下驱动:1.PTA负荷低位

策略:暂无。

风险提示:油价大幅波动风险。

PTA

方向:观望

行情回顾:

今日PTA期货价格上涨,现货市场商谈一般。成本端,PXN位于349美金附近,PTA加工费352元/吨附近,PTA加工费小幅下降;供应端,本周PTA负荷提升至71.5%附近,山东威联化学250万吨装置5月6日起停车检修,预计检修45天附近,虹港石化2#250万吨装置5月6日起停车检修,预计5月21日附近重启,恒力大连220万吨装置5月6日按计划停车检修,重启时间待定,逸盛新材料360万吨装置于5月16日开始检修,预估6月初重启,嘉兴石化2#220万吨装置已重启,新产能方面,仪化300万吨,台化150万吨PTA装置接近满负荷运行;需求端,聚酯开工率下调至88.5%附近,聚酯产能上调至8237万吨,终端织造目前负荷维持在78%附近,下游订单较为分化,继续关注下游终端开工情况以及订单情况。

向上驱动:1. PTA装置负荷低位,供应端收紧,2.下游开工维持较高水平;

向下驱动:1. 聚酯成品库存压力上升,2.下游订单表现一般;

策略:无;

风险提示:油价大幅波动风险。

乙二醇

方向:看多

行情回顾:

乙二醇期货日内走强,EG2409合约以4518点收盘。华东主港地区MEG港口库存约76.9万吨附近,环比上期下降4.5万吨;供应端,本周乙二醇开工负荷58.12%(-0.5%),其中煤制乙二醇开工负荷在63.06%(-3.93%);油制方面,镇海炼化80万吨装置原计划5月初重启,目前计划延后,浙石化二期其中一个80万吨装置停车中,开车预计推后,福炼40万吨装置开车预期延后;煤化工方面,通辽金煤30万吨5月13日因故停车,预计15-20天,河南煤业(永城)5月15日起停车更换催化剂,预计10天左右,陕煤渭化30万吨装置预计5月20日附近出料,中昆60万吨装置近日已重启;需求端,聚酯开工率下调至88.5%附近,聚酯产能上调至8237万吨,终端织造目前负荷维持在78%附近,下游订单较为分化,继续关注下游终端开工情况以及订单情况。

向上驱动:1. 国产装置检修逐步落地;2.下游开工维持较高水平;

向下驱动:1. 月底前进口有回升预期;

策略:暂无;

风险提示:原油大幅波动风险。

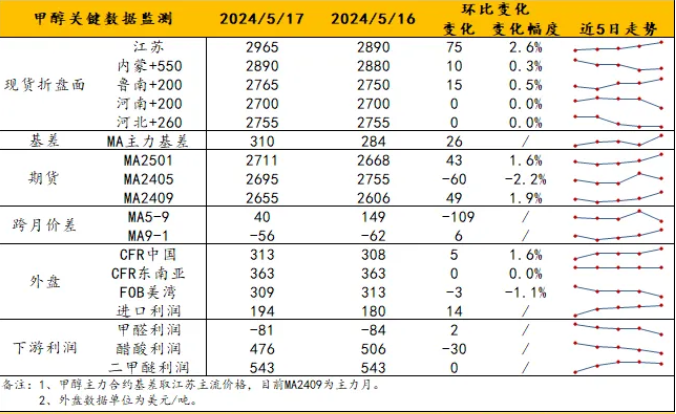

煤化工

甲醇

方向:注意追高风险。

理由:上涨行情偏情绪化,忽略下游负反馈。

逻辑:上周港口近端基差直奔09 245/250,已没法参考;港口及内地走势也在上周开始分化。而沿海烯烃方面,兴兴前期已停车,近期新增诚志一期停车,其二期预计5.20停车。目前,下游负反馈是被盘面忽视的。从近一周的异常增仓来看,资金选择了正基差 低库存的基差作为多头优势品种,但低库存下伴随负反馈风险,盘面高位存在争议,待看市场的选择。关注持仓是否恢复正常以及5月下旬抵港情况。

策略:已持有期货多头头寸者,应及时止盈,追多有风险。

风险提示:油价异动、5月下旬抵港情况等。

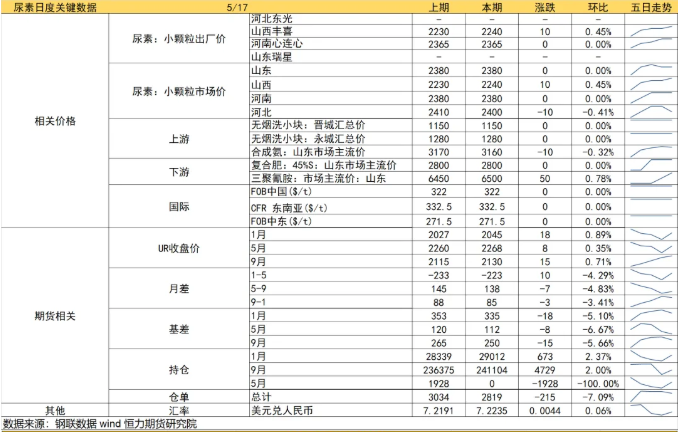

尿素

方向:短期宽幅震荡

行情跟踪:现货方面,周末市场成交放缓,下游对高价开始有部分抵触情绪,工厂待发订单支撑下走货压力不大,报价暂稳,少数待发订单较少的工厂或调价收单。供应方面,部分装置检修计划近期较为集中,现货货源供应偏紧。下方农需零星补货,工业稳定,复合肥稍有放缓,仍然处在生产旺季,整体刚需支撑。基本面目前偏强,又因存在一定保供稳价政策压力,价格上涨空间有限,但政策方面暂时不明确,盘面容易出现反复行情。五月底部分装置恢复开车,供应有恢复预期,若新增投产和淡储放量计划兑现,供应压力会再次增大。据了解,五月下旬复合肥生产节奏或有所放缓,可能影响刚需支撑,因此市场是否迎来转折点需关注后续供应恢复情况和下游生产节奏

向上驱动:下游刚需跟进,企业库存下降,出口放开

向下驱动:供应相对高位,淡储或有放量,保供稳价

策略:基本面短时偏强,底部刚需支撑,但政策和供应压力下,上涨空间或有限,区间操作,逢高或轻仓短空,不追空

风险提示:新增投产实际情况、出口&储备政策、淡储放量进度、需求放量情况、上游煤炭端变动以及国际市场变化

建材化工

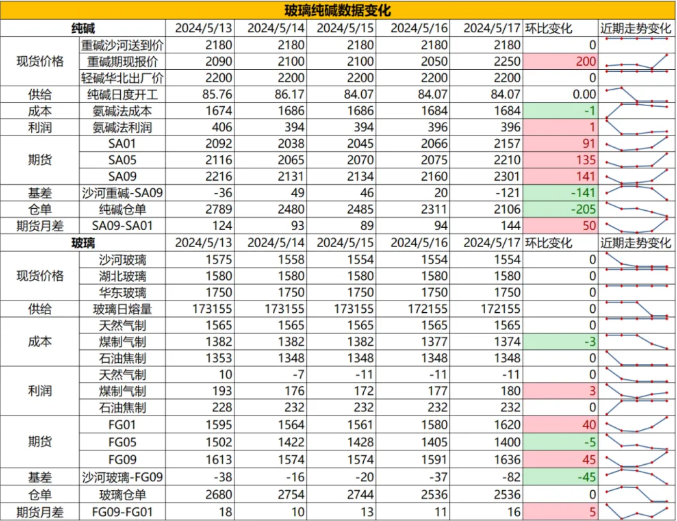

纯碱

方向:震荡偏强

行情跟踪:

宏观情绪利好下盘面大幅上涨,带动期现买货交盘情绪,部分碱厂封单,重碱碱厂价格在2180元/吨,中游报价跟随盘面大幅上涨至2250元/吨左右,当前主要为盘面上涨指引现货,当前强宏观预期支撑下,中游流动性被锁住,隐形库存无法流向市场,碱厂仍较难累库。

目前时间逐渐临近碱厂夏季检修,供需端都会偏向利多,需求端看,浮法玻璃暂无法出现集中冷修,而光伏玻璃持续新点火,重碱的刚需仍然会维持稳中有增,而轻碱需求多为是消费行业,也会受到宏观强预期的支撑,今年的需求表现一直较为强势,但如果纯碱维持当前偏高估值,则进入夏季后上涨空间较为有限。

向上驱动:下游阶段性补库、累库不及预期、光伏投产

向下驱动:投产进度放量、进口碱到港

策略建议:9-1低位介入正套,单边波动大

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:震荡偏强

行情跟踪:

地产利好政策频出下盘面大幅上涨,现货成交有所分化,周末沙河成交氛围转好,其他地区产销较差,现货价格维持在1554元/吨,目前沙河的库存水平仍处在去年的同期低位,现货低利润以及低库存很难给到现货较强的降价驱动,但向上弹性同样受到供给高位的限制。

目前地产相关政策仍在推进,各类政策都有助于玻璃深加工订单修复,理论上刚需也会有相应的转好,但目前玻璃的需求好转暂未很好的体现在下游订单上,中下游备货而没有有效向刚需端传导也是中期的风险所在。

向上驱动:保交楼需求提振、中游投机备货、宏观政策推动

向下驱动:供给端高位、下游刚需减弱,期现商库存压力

策略建议:单边暂观望,9-1平水介入正套

风险提示:地产政策变化,宏观情绪变化